3 ндфл имущественный вычет за несколько лет. За сколько лет можно получить налоговый вычет? На проценты по ипотеке

Ниже Вы можете найти простые ответы на часто задаваемые вопросы о налоговых вычетах по подоходному налогу (НДФЛ, то есть налогу на доходы физических лиц) и возврате налога.

Возврат налога по ипотеке

Общая собственность

Два способа получения вычета

Основы: что такое возврат налога

Чем отличается сумма вычета и сумма возвращенного налога?

Сумма вычета и сумма налога к возврату - это разные значения. Не путайте их, пожалуйста. Если, например, в декларации или заявлении нужно написать сумму вычета, это именно вычет, а не налог к возврату. Вычет - это сумма дохода, налоги с которой Вы возвращаете.

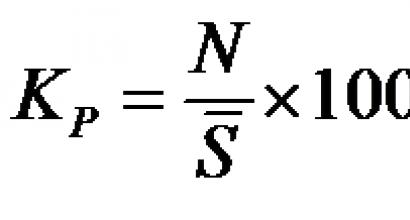

Если Вы возвращаете налоги, сумма налога к возврату будет равна 13% от вычета, округленные до рублей. Например, когда говорят, что лимит вычета по покупке жилья - 2 млн рублей, это означает, что лимит налога к возврату - 260 000 рублей, то есть 13% от 2 млн рублей. Округлять при расчете налога к возврату надо так: если у Вас 49 копеек или менее, отбросить их, если у Вас 50 копеек или более, увеличить сумму рублей на один рубль.

Сколько времени занимает возврат налога, и как я получу деньги?

У налоговой службы по закону есть 3 месяца на проверку Ваших документов, которые Вы подали для возврата налога, и затем месяц на перечисление Вам денег. После проверки Ваших документов налоговая служба должна вынести решение по Вашим документам - одобрить возврат налога или не одобрить. Затем, в случае одобрения, в течение месяца на Ваш счет, реквизиты которого Вы предоставили, должна быть переведена сумма возвращаемых налогов.

Можно ли получить возврат наличными или на счет другого человека?

К сожалению, нет. Вы сможете получить возвращенные налоги только в безналичном виде. На любой Ваш счет в российских рублях в любом российском банке (или российском дочернем банке зарубежного банка, который является российским юридическим лицом).

Например, подойдет "карточка", на которую Вам перечисляют заработную плату. Карточка - банковская карта - всегда привязана к какому-то счету в банке. Вам надо выяснить номер этого счета и реквизиты банка. Чтобы инспекция могла перевести Вам деньги.

Нельзя получить возврат на счет другого человека, даже если это супруг(а) или член семьи.

Когда подавать документы на возврат налога

В какой момент наступает право на вычет и можно возвращать налоги?

Как правило, в случае инвестирования (договора долевого участия, т.п.) в квартиру в строящемся доме право на вычет наступает, когда Вы получаете и подписываете акт приема-передачи квартиры. Во всех остальных случаях для наступления права на вычет необходимо дождаться получения свидетельства о регистрации права собственности на жилье. Право на вычет возникает в том году, в котором Вы получили акт или свидетельство, и распространяется на весь год. То есть, если, например, документ датирован 31 декабря 2016 года, Вы можете вернуть налоги за весь 2016 год.

Что делать, если я купил квартиру более чем 3 года назад?

Не волнуйтесь, Вы можете получить вычет. Ограничение существует на тот период, за который Вы возвращаете налоги, а не на срок, прошедший с момента покупки или строительства жилья. Вам надо подать декларацию в течение 3 лет с момента уплаты налогов, которые Вы собираетесь возвращать. Но это не означает, что срок в 3 года применяется и к покупке и строительству жилья. Никакого крайнего срока по покупке и строительству жилья нет. Например, Вы купили квартиру в 2005 году и в 2017 году задумались о возврате налога. Вы сможете вернуть налоги, но пока только за 2014, 2015, 2016 годы. И далее - за последующие годы.

Вычет можно получать только в течение 3 лет?

Возможна ситуация, когда получение вычета растягивается на несколько лет. Например, Вы купили квартиру за 2 млн рублей и в общей сложности хотите вернуть 260 000 рублей. Но каждый год с Вас удерживают лишь 25 000 тысяч налогов. То есть, возврат растянется на 11 лет. Ограничения на число этих лет нет. В том числе, не существует ограничения в 3 года. То есть, Вы сможете получать вычет в течение неограниченного числа лет. Ограничение в 3 года означает другое. Например, Вы купили квартиру в 2005 году и только в 2017 году взялись оформлять документы на возврат налога. Вы сможете вернуть налоги, но пока только за 2014, 2015, 2016 годы. То есть 3 последних года.

Когда нужно подавать декларацию на возврат налога, чтобы не опоздать?

Крайний срок подачи декларации (30 апреля) существует для тех, у кого есть обязанность (а не право) подать декларацию. Те, кто подают декларацию (и сопроводительные документы) только для получения вычета, имеют право это делать (подавать) в любой день года. Но Вам надо подать декларацию в течение 3 лет с момента уплаты налогов, которые Вы собираетесь возвращать.

Какие документы и куда подавать

Какой счет и в каком банке нужен для возврата налогов?

Вы сможете получить возвращенные налоги только в безналичном виде. Вам для этого нужен счет в российских рублях в любом российском банке (или российском дочернем банке зарубежного банка, который является российским юридическим лицом). Это может быть не только Сбербанк. Вы можете получить возвращенные налоги, в том числе, и на "зарплатную" карточку. В таком случае, не забудьте, пожалуйста, предоставить в налоговую инспекцию не только номер карточки, но и номер счета, к которому "привязана" карточка.

Сколько деклараций подавать, если я учился и еще купил квартиру?

За каждый календарный год подается только одна декларация. В нее надо внести и вычет по покупке жилья, и вычет по лечению, и все остальное за данный календарный год. В этой же декларации надо указать продажу имущества, если Вы обязаны это сделать, и так далее.

А если у меня два работодателя, надо прикладывать две справки 2-НДФЛ?

Если Вы подаете декларацию только для возврата налога, Вы не обязаны указывать в декларации все доходы, и не обязаны прикладывать все справки 2-НДФЛ. Но Вы сможете вернуть налоги только по доходам, которые Вы указали и подтвердили справками 2-НДФЛ. Поэтому, часто бывает выгодно указать все доходы и приложить все справки 2-НДФЛ.

Нужно ли отнести документы в инспекцию, или можно послать по почте?

Если Вы прилагаете к декларации заявления на вычет, справки 2-НДФЛ и справки из банка об уплаченных процентах, они, как правило, подаются в оригинале. Если Вы прилагаете какие-либо другие документы, как правило, нужно подавать либо оригинал документа, либо нотариально заверенную копию, либо копию, заверенную самостоятельно. При заверении копий самостоятельно, такое заверение обязательно должно включать фразу "Копия верна", Вашу подпись, расшифровку подписи (лучше фамилия, имя, отчество полностью) и дату заверения.

Оригиналы инспекция не возвращает, поэтому их лучше не отдавать. Нотариальные копии по закону делаются не со всех документов. Поэтому мы рекомендуем делать копии самостоятельно, подавать декларацию лично (не по почте) и взять с собой в налоговую инспекцию оригиналы документов. Сотрудники инспекции могут проверить соответствие копий оригиналам и проставить на копиях подтверждающие отметки. Как правило, можно обойтись одним посещением инспекции, если сразу принести все документы.

Я уже подавал(а) документы на вычет. На следующий год нужно подавать те же документы?

Если Вы уже подавали документы на вычет, вернули часть налогов и собираетесь вернуть оставшуюся часть, Вам снова нужно подать документы на вычет. За следующий год нужно будет заполнить новую декларацию и заявление на возврат и взять новую справку 2-НДФЛ. Но те документы, которые Вы уже подавали, Вы можете не подавать снова. То есть если, например, Вы уже отдавали инспекции копию договора купли-продажи квартиры, можно его еще раз не подавать. При этом, чтобы инспектор не запутался, лучше в заявлении напомнить в свободной форме - такие-то документы я уже подавал(а) вместе с декларацией за такой-то год: копия договора купли-продажи и так далее.

Мы платили наличными. Каким должен быть платежный документ?

В любой ситуации нужны документы, подтверждающие оплату: кассовые чеки, квитанции, платежные поручения, банковские выписки, расписка продавца, и тому подобное (копии). Если деньги передавались наличными, в том числе, через банковскую ячейку, - это расписка продавца о получении денег. Нотариально заверять ее не нужно. Договор аренды банковской ячейки бесполезен - он не доказывает, что деньги были переданы.

Исключение, при котором можно обойтись без расписки: договор (например, купли-продажи) или другой документ (например, передаточный акт) заменяет расписку, когда содержит все элементы расписки, например: "на момент подписания договора такая-то сумма по такому-то договору уже была полностью получена таким-то гражданином". Если нет ни расписки, ни такого документа, единственное что можно сделать - найти покупателя и взять у него расписку.

Возврат налога по ипотеке

Можно ли получить вычет по процентам по потребительскому кредиту, а не ипотечному?

К сожалению, кредит должен быть целевым и предназначаться именно на покупку жилья. То есть в кредитном договоре должно быть указано, что кредит предназначается на покупку жилья. Даже если Вы фактически израсходовали средства кредита на покупку или строительство жилья, но в договоре это не указано, Вы не сможете получить вычет.

Если я хочу вернуть налоги и по стоимости квартиры, и по ипотеке, мне надо подавать две декларации за один год?

За один календарный год, как правило, подается одна декларация, и в нее вносится все - и расходы на покупку (или строительство) жилья, и расходы на выплату процентов по ипотеке. У Вас должен быть один пакет документов для одного календарного года. В случае ипотеки в него просто нужно добавить некоторые документы по процентам.

Что делать, если кредит был на бОльшую сумму, чем сумма в договоре покупки жилья?

Если ипотечный кредит у Вас был на бОльшую сумму, чем сумма в договоре покупки (или ином договоре, например, долевого участия) жилья? В такой ситуации, к сожалению, вероятнее всего, Вам предоставят вычет только по части процентов, уплаченных по кредиту. Потому что из Вашего договора следует, что Вы использовали для оплаты за жилье только часть кредита. И только по этой части будет предоставлен вычет. Например, Ваш кредит был 2 млн рублей. А по договору Вы купили квартиру за 1 млн рублей. Вы заплатили за год процентов по ипотеке 300 000 рублей. Но вычет будет предоставлен только по половине этих процентов (половина получается делением 1 млн рублей на 2 млн рублей). Если у Вас такая ситуация, в декларации нужно везде указывать только соответствующую часть процентов по кредиту.

Можно ли сразу получить возврат и по стоимости жилья, и по процентам по ипотеке?

Можно. Но Вы всегда ограничены налогами, которые были у Вас фактически удержаны. Это будет понятнее на примерах.

Пример 1. Вы приобрели жилье в 2015 году за 1,5 млн рублей и выплатили процентов по ипотеке за 2015 год на 1,5 млн рублей. Всего Вы претендуете на возврат 13% от 3 млн рублей (1,5 млн + 1,5 млн), что составляет 390 000 рублей. За 2015 год у Вас удержали более 390 тыс. рублей налогов. Поэтому Вы возвращаете за 2015 год сразу сумму и по стоимости жилья, и по процентам по ипотеке - все 390 000 рублей.

Пример 2. Приобретение жилья и проценты по ипотеке - такие же, как в примере 1. Но за 2015 год у Вас удержали только 100 000 рублей налогов. Весь Ваш возврат (100 000 рублей) - по стоимости жилья. А на следующий год перешла (1) часть возврата по затратам на покупку жилья и (2) весь возврат по ипотеке. Порядок получения вычета таков, что сначала предоставляется вычет по затратам на покупку (или строительство), без процентов по ипотеке. А потом уже по процентам по ипотеке. Этот порядок, впрочем, не изменяет итогов, то есть от перестановки слагаемых сумма не изменяется.

Можно ли получить вычет по новому кредиту, перекредитовавшись (при рефинансировании)?

Можно. Вычеты предоставляются и по новому кредиту, которым Вы рефинансировали "старый" ипотечный кредит. Если в условиях договора нового кредита описано, что новый кредит предоставляется именно на рефинансирование "старого".

Обязательно ли указывать проценты по ипотеке в декларации?

Нет, не обязательно указывать проценты в декларации и прикладывать на них документы, если это пока не меняет результатов. Если Вы пока ограничены налогами, которые были у Вас фактически удержаны. Это будет понятнее на примере. Например, Вы приобрели жилье в 2015 году за 1,5 млн рублей и выплатили процентов по ипотеке за 2015 год на 1,5 млн рублей. Всего Вы претендуете на возврат 13% от 3 млн рублей (1,5 млн + 1,5 млн), что составляет 390 000 рублей. За 2015 год у Вас удержали только 100 000 рублей налогов. Весь Ваш возврат за 2015 год (100 000 рублей) - по стоимости жилья. А на следующий год перешла (1) часть возврата по затратам на покупку жилья и (2) весь возврат по ипотеке. Порядок получения вычета таков, что сначала предоставляется вычет по затратам на покупку (или строительство), без процентов по ипотеке. А потом уже по процентам по ипотеке. Этот порядок, впрочем, не изменяет итогов, то есть от перестановки слагаемых сумма не изменяется.

Общая собственность

Можно ли получить вычет за несовершеннолетнего ребенка?

Если купленное жилье находится в общей долевой собственности у взрослого и его несовершеннолетнего ребенка, взрослый имеет право получить возврат, в том числе, и по доле ребенка. Родителю, подавая документы, надо указывать в декларации все так, как если бы доли (включая долю ребенка) принадлежали родителю. При этом, как правило, надо приложить копии свидетельств о регистрации права на жилье и на ребенка, и на взрослого. И копию свидетельства о рождении ребенка.

Могу ли я получить вычет, если жилье оформлено на супруга(у)?

Можете. Дело в том, что если Вы приобрели жилье, находясь в зарегистрированном браке, по сути, жилье находится в совместной собственности супругов. Несмотря на то, что оно оформлено на одного из супругов. Поэтому, как и в случае общей совместной собственности, супруги могут получать вычет вместе.

Можно ли повторно подать соглашение (заявление) о распределении вычета?

Повторное соглашение (заявление) о распределении вычета, как правило, не подается. Чаще всего, нельзя изменить те пропорции, в которых Вы распределили вычет Вашим соглашением (заявлением), и соглашение (заявление) делается один раз и навсегда. И распространяется, в том числе, и на проценты по ипотеке, если Вы получаете вычет и по процентам по ипотеке. То есть, проценты, уплаченные по ипотеке, делятся в тех же пропорциях, что и стоимость жилья.

Обязательно ли делать соглашение (заявление) о распределении вычета при совместной собственности?

Если право на вычет у Вас наступило до 2014 года (и Вы получаете вычет по старым правилам), в случае общей совместной собственности обязательно делать соглашение о распределении вычета. Каждый из собственников в декларации указывает свою (по распределению) часть расходов.

Если право на вычет у Вас наступило, начиная с 2014 года, включая 2014 год (и Вы получаете вычет по новым правилам), соглашение, как правило, делается в случае, если стоимость жилья менее 4 млн рублей. Если же стоимость - 4 млн рублей или более 4 млн рублей, сумма вычета на каждого собственника в любом случае - 2 млн рублей, поэтому соглашение не делается.

Подаем документы сразу за 2 или 3 года

Если я хочу вернуть налоги за несколько лет, сколько деклараций подавать?

Если Вы хотите вернуть налоги более чем за один год, Вам нужно подавать не одну декларацию, а по одной декларации за каждый год, за который Вы хотите вернуть налоги. Даже если возврат делается, например, по одной и той же квартире (во всех декларациях). Например, Вы купили квартиру в 2014 году и хотите вернуть налоги за 2014 и 2015 год. Вам надо подавать два пакета документов. Каждый из пакетов включает отдельную декларацию.

Если я подаю декларации сразу за несколько лет, как указывать полученные в прошлом вычеты?

Сначала надо разобраться, не является ли Ваша ситуация такой, в которой пенсионеры переносят вычет на прошлые годы. У пенсионеров, в отличие от других, есть такое право. Например, Вы купили (и оформили в собственность) квартиру в 2013 году. Право на вычет у Вас наступило в 2013 году. Если Вы - не пенсионер, Вы имеете право подавать документы за 2013 год и годы после него. Если Вы пенсионер (в том числе, работающий), Вы имеете право подавать документы за 2013 год и годы не только после 2013 года, но и до 2013 года. Абзацы ниже описывают две эти ситуации - без переноса вычета на прошлое и с переносом вычета на прошлое.

Без переноса вычета на прошлое. В декларации есть вопросы о том, какой вычет получен в предыдущие годы и каков после этого остаток вычета. Это видно на специальном листе декларации. Например, в декларации за 2012 или за 2013 год это - "Лист И". Поэтому если, например, Вы получали вычет при помощи декларации за 2013 год, в декларации за 2014 год надо будет указать, сколько вычета получено по декларации за 2013 год и каков остаток вычета после этого. Но что делать, если Вы одновременно заполняете декларации, например, за 2013 и 2014 годы? Если Вы одновременно заполняете декларации за 2013 и 2014 годы, строго говоря, вычет за 2013 год Вы еще не получили, а только претендуете на него. Но мы рекомендуем в декларации 2014 года указывать то, что Вы заявили (но еще не получили) в декларации за 2013 год, как полученное в прошлом. И так далее - в декларации за 2015 год то, что заявили в декларации за 2013 и 2014 годы. Инспекции предпочитают видеть декларации именно в таком виде.

С переносом вычета на прошлое. Сначала нужно заполнить декларацию за тот год, в котором наступил вычет. Затем за год до него. При этом когда Вы будете заполнять декларацию за год до года, в котором наступил вычет, надо перенести остатки из будущего (а не из прошлого, как говорят вопросы декларации). В декларации есть только вопросы о том, сколько вычета получено в прошлом и каков остаток вычета после этого. Но Вам надо указать в этих вопросах вычеты и остатки из будущего, а не прошлого года.

Нужно ли прикладывать одни и те же документы несколько раз?

Как правило, не нужно. Если Вы подаете документы сразу за несколько лет, некоторые документы в каждом из пакетов документов (за различные годы) будут одинаковыми. Например, - договор купли-продажи квартиры. Копию такого документа достаточно, как правило, приложить один раз. К одной из деклараций. А в заявлении для других годов в свободной форме написать, чтобы в инспекции не было путаницы, что "такие-то документы (перечисляя эти документы) уже были представлены вместе с декларацией за такой-то год".

Два способа получения вычета

В чем разница получения вычета через инспекцию и у работодателя?

Право на вычет, как правило, возникает с года, в котором было оформлено жилье: по дате акта передачи квартиры для договора инвестирования (долевого участи, т.п.) в строящуюся квартиру или по дате свидетельства о регистрации права собственности для иных случаев. Распространяется право на весь год, то есть Вы имеете право вернуть налоги за весь год. Если у Вас право на вычет возникает, например, в 2015 году, по закону Вы сможете подать документы в налоговую инспекцию только по окончании 2015 года.

Можно получить вычет, не дожидаясь конца года, у работодателя. Для получения вычета у работодателя Вам нужно предоставить работодателю (если у Вас их несколько, одному по Вашему выбору) заявление и уведомление, полученное в налоговой инспекции. Такое уведомление служит для Вашего работодателя подтверждением, что Вы действительно имеете право на вычет. Работодатель после получения уведомления должен выплачивать Вам весь доход, не удерживая налог, до конца календарного года (потом, на следующий календарный год нужно будет снова приносить новое уведомление).

Какие документы надо подать в налоговую инспекцию для получения этого уведомления, можно прочитать на нашем веб-сайте Налогия в разделе "Полезное" на странице "Документы для вычета".

Минус получения вычета у работодателя в том, что Вы не вернете все налоги за год, если только не принесете работодателю соответствующие бумаги в самом начале года. Если же Вы принесете документы работодателю, например, в июне, то работодатель не будет удерживать с Вас налоги с июня по декабрь включительно (того календарного года, в котором Вы предоставите необходимые бумаги). А получая вычет в налоговой инспекции по окончании года, Вы сможете вернуть (получить) всю сумму налогов за (прошедший) календарный год.

Можно ли получать вычет и через инспекцию, и через работодателя?

Можно. Например, Вы приобрели квартиру в 2016 году. После окончания 2016 года, например в феврале 2017 года, Вы можете отнести в инспекцию два пакета документов: документы на вычет за 2016 год, запрашиваемый у инспекции, и документы на вычет, который Вы будете запрашивать у работодателя в 2017 году в течение 2017 года.

Формально это будет два разных пакета документов. Но Вы имеете право не предоставлять инспекции один и тот же документ два раза. Поэтому документы, которые уже есть в одном пакете, можно не прикладывать к другому. В заявление в инспекцию на вычет через работодателя нужно внести сумму вычета без той части вычета, на которую Вы претендуете по декларации. Например, всего Вы претендуете на вычет в 2 млн рублей. По декларации Ваш итог (вычет) составляет 1,2 млн рублей. В заявлении в инспекцию на вычет через работодателя нужно указать 800 тыс. рублей (2 млн рублей минус 1,2 млн рублей).

Разное по возврату налога при покупке жилья и ипотеке

Можно ли получить вычет по ремонту и строительным материалам?

Вычет предоставляется не только по расходам на покупку жилья, но и расходам по приобретению строительных и отделочных материалов и расходам на отделочные работы. При этом такие расходы на отделку (и работы, и материалы) тоже ограничены лимитом вычета. То есть лимит вычета (сейчас лимит составляет 2 млн рублей) распространяется на расходы по покупке и отделке в сумме. Для того, чтобы получить вычет по отделке, в договоре должно быть указано, что строительство не завершено и жилье передается без отделки.

Вычет предоставляется, например, по штукатурным, малярным, стекольным, столярным, плотничным работам, работам по облицовке стен и покрытию полов. К декларации для получения вычета надо приложить такие документы - копии договора и платежных документов (об оплате) по отделочным работам, копии товарных и кассовых чеков - по покупке отделочных материалов. Не предоставляется вычет по расходам на перепланировку, покупку сантехники, покупку строительных инструментов.

Где взять суммы вычетов, полученных за прошлые годы?

К сожалению, если Вы получаете вычет не первый год (в прошлом, например, уже подавали декларацию), Вам надо внести в декларацию суммы вычета, полученные в прошлом, и суммы остатка вычета. Эти значения надо знать. Лучше всего посмотреть эти значения в соответствующих строках предыдущих деклараций (если вычеты были фактически предоставлены в том объеме, в котором запрашивались по декларации). Подсказки к вопросам в нашей программе заполнения декларации на нашем веб-сайте объяснят подробно, в каких именно строках. Если же прежние декларации не сохранились, эти значения можно выяснить в Вашей налоговой инспекции. Вычеты – это не то же самое, что возвращенные налоги. Возвращенные налоги это, как правило, - 13% от вычета, округленные до рублей.

Если не получается ни найти прежние декларации, ни выяснить эти значения в Вашей инспекции, Вы можете посмотреть на Ваши справки 2-НДФЛ за предыдущие годы и получить значения вычета из них. Если вычет был предоставлен Вам в полном объеме Вашего налогооблагаемого дохода за год, то предоставленный Вам вычет будет равен сумме Вашей налоговой базы (иначе называемой облагаемый налогом доход). И, соответственно, эту цифру можно получить из раздела 5 справки 2-НДФЛ. Если из общей суммы вычета за все годы (это например, может быть 2 млн рублей) отнять предоставленные вычеты, Вы получите остаток вычета.

Если Вы в прошлом получали возврат налога, заполняя декларации на нашем веб-сайте, вычеты по прошлым декларациям и остатки автоматически перенесутся в заполняемую декларацию. Это существенно облегчит Вам заполнение.

Можно ли получить вычет, если часть стоимости жилья была оплачена материнским капиталом?

Если часть стоимости жилья была оплачена материнским капиталом, Вы можете получить вычет только по той части стоимости жилья, которая не была оплачена материнским капиталом. Например, Вы заплатили за квартиру 1 млн рублей. Из них 200 тыс. рублей Вы заплатили, используя материнский капитал. В таком случае Вы сможете получить вычет лишь в сумме 800 тыс. рублей. То есть Вы сможете вернуть 13% от 800 тысяч рублей.

Заполняя налоговую декларацию, в нашей программе для заполнения декларации Вам надо будет указать в вопросе о расходах на квартиру только 800 тыс. рублей. А сама по себе сумма материнского капитала в программе (и в декларации) нигде отдельно не указывается.

Можно ли получать вычет еще раз, если я уже получал(а) вычет до 2001 года?

Если Вы уже получали вычет до 2001 года и полностью получили вычет до 01 января 2001 года, Вы можете получить вычет еще раз. По этому поводу существует специальное письмо МНС от 22 марта 2002 года №СА-6-04/341.

Процесс получения вычета (и документы) при этом не отличается (от процесса в случае, если бы Вы ранее не получали вычет). И то, что ранее Вы получали вычет, нигде в Ваших документах на вычет не указывается. Если Вы не помните точно, когда Вы получили вычет и получили ли полностью, Вы можете просто попытаться подать документы в надежде, что Ваша ситуация соответствует требованиям налоговой службы.

Можно ли получать вычет, если жилье продано?

Можно. Если Вы купили жилье (например, квартиру), а потом продали, Вы можете получать вычет точно так же, как если бы жилье оставалось в Вашей собственности. Если Вы начали получать вычеты, у Вас сохраняется остаток вычета, и Вы продали жилье, Вы не теряете право продолжать получать остаток вычета.

Какой будет вычет, если я в договоре указал одну цену, а на самом деле заплатил больше?

Иногда случается, что в договоре купли-продажи квартиры (дома, т.п.) указана одна стоимость квартиры, например, 1 млн рублей, а на самом деле была заплачена бОльшая сумма, например, 2 млн рублей. На этом, например, настаивает продавец. В такой ситуации, можно попытаться в декларации (и всех документах на возврат) указывать сумму в 2 млн рублей. Но при этом нужно быть готовым к такому результату - инспекция учтет только меньшую цифру. И предоставит вычет, в нашем примере, только в сумме 1 млн рублей, к сожалению. Декларацию и остальные документы, вероятнее всего, Вас переделывать не заставят, но выплатят Вам меньшую сумму.

Такая же корректировка в меньшую сторону будет, вероятнее всего, сделана и для возврата по процентам. Допустим, в нашем примере (1 млн рублей и 2 млн рублей) Вы всю сумму (2 млн рублей) взяли "в ипотеку". Инспекция может предоставить Вам вычет в размере лишь половины процентов по ипотеке. Так как из договора следует, что лишь половину суммы по ипотеке Вы потратили на жилье. Остальное - на что-то иное.

Я являюсь ИП на УСН и еще получаю зарплату. Могу ли я получить вычет?

Можете. Вам надо подавать отдельную отчетность по УСН, в которой не указывается вычет. И отдельный пакет документов на вычет, в котором не указывается предпринимательская деятельность. Наша программа не для того, чтобы отчитаться по предпринимательской деятельности по УСН. Но Вы, конечно, можете получить вычет при помощи нашей программы. Единственный нюанс Вашей декларации - Вам надо на этапе "Данные" указать, что Вы индивидуальный предприниматель.

Можно ли получить вычет по земельному участку?

Можно, только если на этом участке находится жилой дом, на который получено свидетельство о регистрации права. Тогда Вы можете получить вычет и по дому, и по участку. Если Вы приобрели участок и строите дом, Вам надо подождать, пока будет получено свидетельство о регистрации права на дом. В этот момент у Вас наступит право на вычет и по расходам на приобретение участка, и по расходам на строительство дома.

Можно ли получить вычет при покупке у родственника или члена семьи?

Вычет, к сожалению, не предоставляется при покупке жилья (например, квартиры) у таких близких родственников и членов семьи - супруга, супруги, родителя (или родителей), детей, брата или сестры. Если же жилье куплено у других родственников, получение вычета, как правило, возможно. Например, получение вычета возможно при покупке у бабушки или дедушки, а также при покупке супругом(ой) у таких родственников супруги(а) - сестры, брата, бабушки и дедушки.

Как получить максимальный вычет быстро и просто?

Проще всего быстро подготовить правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать - отнести документы в инспекцию самому или подать онлайн.

Такие странные понятия как “вычет по предыдущим годам декларации” и “сумма, перешедшая с предыдущего года” вызывают много вопросов при заполнении налоговой декларации 3-НДФЛ на возврат имущественного налогового вычета.

Чтобы раз и навсегда разобраться в этом, давайте ответим на вопросы:

- что такое вычет по предыдущим годам декларации

- откуда берется сумма, перешедшая с предыдущего года

- как это все рассчитывается

- как заполнить 3-НДФЛ (что и где писать в декларации, рассмотрим подробный пример)

Готовы? Вперед!!

Начнем с того, что фраза «Вычет по предыдущим годам декларации» относится к теме имущественного вычета . А это означает, что можно вернуть подоходный налог (или ндфл) при покупке любого жилья:

- дома,

- квартиры,

- комнаты,

- земельного участка.

И снова возникают вопросы:

- что такое подоходный налог

- как его можно вернуть

Подоходный налог – это часть средств, которые физические лица платят государству со своих доходов. Правильно его будет назвать Налог на доходы физических лиц или НДФЛ.

Ставка этого налога для граждан России составляет 13%.

Как правило, НДФЛ удерживается налоговыми агентами, которыми являются работодатели.

Например, если Вы получаете заработную плату в 10 000 рублей, работодатель, скорее всего, удержит у Вас налог 13% (1300 рублей), и на руки Вы получите 8 700 рублей.

Этот подоходный налог , который у вас удержали, можно вернуть .

На сегодняшний день существует 5 налоговых вычетов:

- стандартные,

- социальные,

- имущественные,

- профессиональные

- и вычеты по ценным бумагам.

Для того, чтобы воспользоваться имущественным вычетом и возвратить удержанный подоходный налог, необходимо заполнить декларацию 3-НДФЛ .

С первым вопросом разобрались. Переходим ко второму.

Для большей наглядности предлагаю посмотреть видеоурок по этой теме или продолжить чтение статьи.

Откуда берется вычет по предыдущим годам декларации

На сегодняшний день сумма имущественного вычета составляет 2 000 000 руб. и 13% от этой суммы можно вернуть. А это 260 000 руб.

Теперь сравним со средней заработной платой. Допустим, она составляет 25 000 руб. в месяц или 300 000 руб. в год.

Удержанный НДФЛ за год 300 000 руб. * 13% = 39 000 руб.

Сравниваем налоговую льготу (2 000 000 руб.) и наш годовой доход (300 000).

Льгота более, чем в 6 раз больше нашего реального дохода за год. Как же быть?

За прошедший год можем получить возврат только с реальной суммы 300 000 руб., т.е. 39 000 руб.

Какая льгота у нас останется?2 000 000 – 300 000 = 1 700 000 руб.

Когда мы сможем ею вновь воспользоваться? Только в следующем году, когда у нас появится новый доход и, соответственно, удержанный НДФЛ!

ВНИМАНИЕ!

300 000 руб. – это и есть вычет по предыдущим годам декларации

1 700 000 руб. – это сумма, переходящая на следующий год .

Как рассчитать размер вычета по предыдущим годам декларации

Ответим и еще на один популярный вопрос: «Откуда берется сумма, перешедшая с прошлого года?»

Простой пример мы уже рассмотрели выше. Давайте усложним задачу и произведем расчет.

Мы купили квартиру стоимостью 3 000 000 руб. Можем воспользоваться имущественным вычетом 2 000 000 руб.

В первый год (год покупки квартиры) наша зарплата составила 300 000 руб.

На следующий год мы заработали 400 000 руб.

А еще через год наш доход стал 500 000 руб.

Внимание! Декларацию мы подаем именно за этот 3-й год!

Решаем математическую задачку для 1-го класса:

Складываем наш доход за предыдущие года:

300 000 + 400 000 = 700 000 руб.

вычетом по предыдущим годам декларации

Еще раз повторю, что 500 000 руб. мы заработали за тот год, за который сейчас подаем декларацию 3-НДФЛ, т.е. это текущая сумма дохода, а не за предыдущий период.

Ну и еще небольшая задачка, теперь уже на вычитание:

2 000 000 – 300 000 – 400 000 – 500 000 = 800 000 руб.

Именно эта сумма будет являться остатком, переходящим на следующий год .

Здесь доход за текущий год мы учитываем, т.к. он будет использован в текущей декларации при расчете суммы возврата. Поэтому на следующий год вычет уменьшим на полученную сумму.

ПОВТОРЯЮ!

Вычет по предыдущим годам декларации 700 000 руб.

Сумма, переходящая на следующий год 800 000 руб.

Пример заполнения декларации 3-НДФЛ

А теперь давайте рассмотрим живой пример, какие именно строки должны быть заполнены в декларации 3-НДФЛ. Условия задачи остаются прежние. Доход за предыдущие года был 300, 400 500 тысяч рублей соответственно.

Итак, 1-й год . Мы купили квартиру в прошлом году, и вычет за этот период получаем впервые.

Сумма фактически произведенных расходов на приобретения жилья – это размер налогового вычета, равный стоимости квартиры, ну или 2 млн. руб., если стоимость превышает эту сумму.

Размер налоговой базы – это наш доход за год: 300 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: 2 000 000 – 300 000 = 1.7 млн.

Заполняем данные за 2-й год .

Сумма фактически произведенных расходов на приобретения жилья –повторяем наш вычет из прошлогодней декларации.

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации. Раз в прошлом году доход был 300 000 руб., то и здесь пишем эту цифру.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.7 млн. руб.

Размер налоговой базы – это наш доход за год: 400 000 руб.

Из суммы налогового вычета 2 млн. вычитаем наш доход за предыдущие годы (у нас было 300 тыс.) и за текущий (это 400 тыс.). Итого: 2 000 000 – 300 000 – 400 000 = 1 300 000

Ну и 3-й год .

Сумма фактически произведенных расходов на приобретения жилья –повторяем наш вычет из прошлогодней декларации

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации.Раз в прошлом году доход был 400 000 руб., а в позапрошлом 300 000. Суммируем эти цифры и пишем здесь 700 000 руб.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.3 млн. рублей.

Размер налоговой базы – это наш доход за год: 500 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: Помните наше вычитание?

Из суммы налогового вычета 2 млн. вычитаем наш доход за предыдущие годы (у нас было 700 тыс.) и за текущий (это 500 тыс.). Итого: 2 000 000 – 300 000 – 400 000 – 500 000 = 800 000.

все последующие года декларация 3-НДФЛ заполняется по этой же схеме. И так мы продолжаем из года в год, пока полностью не вернем полагающийся нам налоговый вычет.

Если Вы хотите получить индивидуальный расчет в Вашем случае, Вы можете воспользоваться услугами нашего специалиста. скайп-консультацию или заполнение 3-НДФЛ прямо сейчас!

А теперь самостоятельно рассчитайте свой вычет по предыдущим годам декларации и остаток имущественного вычета, переходящий на следующий год.

Похвастайтесь своими результатами в комментариях под этим видео.

Налоговый кодекс дает пенсионерам возможность получения вычета даже за те годы, которые предшествуют году возникновения права на вычет

23.04.2017В 2015 году гражданином была приобретена квартира. С февраля 2017 года налогоплательщик является пенсионером. В 2016 году пенсионером была представлена декларация за 2015 год, по которой образовался переносимый остаток имущественного налогового вычета.

Как разъяснило финансовое ведомство, учитывая положения ст. 78 НК РФ, если за переносом остатка имущественного вычета на предшествующие налоговые периоды налогоплательщик обращается не в налоговом периоде, непосредственно следующем за годом, в котором образовался остаток вычета, а в последующие годы, количество налоговых периодов, на которые может быть перенесен вышеуказанный остаток, соответственно уменьшается.

Исходя из изложенного, наш пенсионер вправе перенести остаток вычета на налоговые периоды 2014 и 2013 годов путем представления в 2017 году налоговых деклараций за соответствующие налоговые периоды. Основание: письмо Минфина России от 12.07.2016 г. № 03-04-05/40681.

А вот еще усложним нашу задачу: гражданин в 2009 году купил квартиру, в 2010 году он подавал декларацию и вернул НДФЛ за 2009 год. С 2013 года он вышел на пенсию и до 2017 года доходов не имел. Сможет ли он вернуть налог в текущем 2017 году за какие-нибудь годы? Нет, уже не сможет получить вычет за 2010, 2011, 2012 годы, хотя он бы мог вернуть деньги за эти периоды, если бы обратился своевременно в налоговый орган.

Как право на вычет зависит от года выхода на пенсию?

I. Гражданин купил квартиру до выхода на пенсию

Если гражданин купил дом в 2016 году и в 2017 году вышел на пенсию, то он может, не дожидаясь конца текущего 2017 года, начать получение вычета. Уже сейчас в 2017 году он вправе подать сразу четыре налоговые декларации 3-НДФЛ: 2016 год и за 2015, 2014 и 2013 годы.

II. Гражданин купил квартиру в год выхода на пенсию

Если гражданин купил дом в январе 2017 года и в 2017 году (в марте, например) вышел на пенсию, то он вправе начать получение вычета только в 2018 году. Он вернет налог за четыре года: 2017, 2016, 2015 и 2014 годы.

При возникновении вопросов, сложных спорных ситуаций - пишите мне, я вам подробно расскажу и объясню, как вы сможете получить имущественный вычет.

ТАТЬЯНА

Я будучи работающим пенсионером по ДДУ приобрела квартиру. Взнос полностью был произведен в 2014 г. Акт передачи квартиры получен в 2016 г. Я поняла, что могу подать декларации сразу за три года, за 2014, 2015 и 2016. Могу ли я начать оформлять вычет с 2014 г. С переносом остатков на 2015 и 2016 г.г. или надо начинать с 2016г.

Татьяна , ваше право на вычет возникло в 2016 году. И именно с 2016 года надо начинать получение вычета.

Ваша первая декларация будет за 2016 год. Если по итогам первой декларации у вас будет остаток неиспользованного вычета, то вы его сможете перенести на три года назад: 2015, 2014 и 2013 годы.

Если вы работали в 2013, 2014, 2015 годы, тогда уже сейчас вы вправе подготовить четыре налоговые декларации 3-НДФЛ и вернуть налог сразу за четыре года. А вот уже если у вас и по итогам четырех деклараций будет неиспользованный остаток вычета, вы его сможете продолжить получать в 2018 году за 2017 год. Если у вас остались вопросы и нужна помощь в подготовке документов, пишите мне.

Ирина

Здравствуйте, Татьяна! Мы с мужем в марте 2016г. приобрели квартиру по ипотеке. В октябре 2015г. я вышла на пенсию, но продолжаю работать. Могу ли я вернуть налог за предшествующие годы? Заранее благодарна.

Российский налоговый портал, Консультант по налогам и сборам

Ирина , конечно. Вы уже сейчас вправе обратиться в налоговый орган и вернуть налог сразу за четыре года: 2016 год - это будет ваша первая декларация. Далее вы будете делать вторую декларацию за 2015 год; третья - за 2014 год и четвертая - за 2013 год.

Если у вас будет образован остаток вычета по итогам этих четырех деклараций (то есть, вам не хватит дохода четырех лет, чтобы получить вычет в полном размере), тогда вы в 2018 году сможете продолжить получение вычета за 2017 год. Пишите мне, если вам необходима помочь в оперативной подготовке пакета документов.

Лилия

Я пенсионерка. Мною была в 2008 г приобретена квартира. Полностью вычет по квартире я не получила, когда работала. В этом году продала машину. бывшую у меня всего 2 года. Мне нужно заплатить 13 %. Могу ли я сделать взаимозачет налогов и вычетов?

Российский налоговый портал, Консультант по налогам и сборам

Лилия , конечно. Если у вас остался неиспользованный остаток имущественного вычета, вы на его сумму вправе уменьшить доход от продажи автомобиля. Тем самым вы сократите сумму налога.

Татьяна

Я купила квартиру в мае 2016, а потом ушла на пенсию с декабря 2016 и не работаю. За 2016 год я получила налоговый вычет. в 2017году. Могу я в этом же году 2017 вернуть налог за 2015,2014,2013годы???

Вера Григорьевна

Я купила квартиру в марте 2017 года, и собираюсь уйти на пенсию в мае 2017 года. Могу ли я, не дожидаясь 2018 года подать декларации за 2016, 2015, 2014 годы и получить налоговый вычет за 3 года (без 2017 г.). И что будет с возвратом налога, если я не доживу до 2018 г.? Его сможет получить моя дочь?

292

На 3 года назад надо переносить не только для пенсионеров, а также для женщин, находящихся в отпуске после родов, который даётся государством на 3 года.

Вот для них тоже надо обязательно сделать этот перенос

Надежда Николаевна

муж работающий пенсионер, в 2015 г. купил квартиру и в 2016 г. оформил налоговый вычет за 2015 г., 2014 г., 2013 г., т.к. мы так поняли, что за последние 3 года он имеет право на налоговый вычет, но он выбрал только 155 тыс.руб. осталось 95 тыс. В этом году он опять подал налоговую декларацию за 2017 год ему выплатят 53 тыс. руб. осталось 42 тыс руб. А имеет он право подать налоговую декларацию за 2012 г. Ведь даже в налоговой когда он сдавал в прошлом году декларации за за последние 3 года никто ему не подсказал, что он имеет право еще и на 2012 г. подать налоговую декларацию.

Татьяна Владимировна

Я работающий пенсионер, купила квартиру в 2015 году, акт передачи квартиры произошел в 2016г. Подала декларации на налоговый вычет за 2016, 2015, 2014 года. Имею ли я право получить вычет еще и за 2013 год?

Российский налоговый портал, Консультант по налогам и сборам

Ответ для Веры Григорьевны : вы вправе начать получение вычета в 2018 году по окончании текущего 2017 года. И вы вернете налог за четыре года: 2017, 2016, 2015, 2014 годы.

Российский налоговый портал, Консультант по налогам и сборам

Ответ для Надежды Николаевны : остаток вычета у вас образовался по итогам 2016 года. И если мы перенесем на три года назад - 2015, 2014 , 2013, то мы увидим, что 2012 год уже не попадает в этот список.

Если ваш супруг будет продолжать свою работу, то он он вправе вернуть налог за 2017 год. А можно уже сейчас обратиться в налоговую службу за получением налогового уведомления, чтобы вычет получать на работе.

Российский налоговый портал, Консультант по налогам и сборам

Ответ для Татьяны Владимировны : да, конечно. Это ваше право. Вы можете вернуть налог за четыре года - 2016 год (год начала получения вычета) и 2015, 2014 и 2013 годы.

Галина

Здравствуйте! Я являюсь пенсионером, при этом продолжаю работать. Хочу приобрести квартиру в 2017 году со сроком сдачи в 2018. Соответственно, в 2018 году у меня образуется прова на получение имущественного вычета (2018 - первая декларация, 2017 - вторая, 2016 - третья, 2015 - четвертая). Эти декларации подаются одновременно? Необходимо ли предоставлять какие-либо дополнительные документы, например, пенсионное удостоверение или отражать в декларации пенсионный доход (как необлагаемый)? И какие вообще отличия декларации пенсионера от обычного налогоплательщика?

Валентина Георгиевна

Мы с мужем не работающие пенсионеры. В 2017 году собираемся купить квартиру. Имеем ли мы право на имущественный вычет?

Галина Михайловна

Я купила квартиру в 2010.На тот момент являлась работающим пенсионером. Налоговый вычет получила в 2011, 2012, 2013 гг. С 2013 не работаю и о льготах не работающим пенсионерам не знала. Как я поняла - на данный момент я не имею права

на налоговый вычет за годы предыдущие 2010? Существует ли судебный прецедент

по данному случаю? Спасибо.

Российский налоговый портал, Консультант по налогам и сборам

Ответ для Галины : отдельного пакета документов для пенсионеров нет. Вы, как пенсионер, приложите только копию вашего пенсионного удостоверения и все. Не надо делать выписки по полученной пенсии. Это лишнее.

А саму последовательность вы указали совершенно верно. Если дом будет сдан в 2018 году, то вы в 2019 году вправе подать сразу четыре налоговые декларации: за 2018, 2017 и 2016 и 2015 годы.

Российский налоговый портал, Консультант по налогам и сборам

Ответ для Валентины Георгиевны: вы вправе вернуть налог, если у вас есть доходы, с которых он удерживается.

Так как пенсионеры вправе перенести свое право на вычет на три года назад, то для ответа на ваш вопрос мне важно знать - в каком году вы работали и за какой год вы получали заработную плату. Напишите более подробно - с какого года вы не работаете?

Российский налоговый портал, Консультант по налогам и сборам

Ответ для Галины Михайловны : пенсионеры вправе переносить остаток вычета на три последовательных года "назад". В вашем случае (как вы пишите) остаток имущественного вычета был образован в 2012 году. Это последний год, за который вы получали вычет (подавая декларацию в 2013 году).

Если переносить, то получается, что идут годы 2011, 2010, 2009 - но подать декларации за указанные годы уже поздно. Тем более, что вы уже получили вычет за 2010 и 2011 годы.

Елена Витальевна

Заключила ДДУ в 2014 году. Акт приема передачи квартиры сентябрь 2016г. Регистрация права собственности май 2017. С февраля 2017 года являюсь не работающим пенсионером. Подскажите пожалуйста, за какие периоды мне следует подать декларацию?

Российский налоговый портал, Консультант по налогам и сборам

Елена , добрый день. Вы вправе уже сейчас сделать сразу четыре налоговые декларации 3-НДФЛ: за 2016 год - и она будет первая для вас (именно в 2016 году у вас возникло право на имущественный вычет), вторая - за 2015 год, третья - 2014, четвертая - за 2013 год.

Вы получаете, как пенсионер, вычет за 2016 год и получившийся остаток вычета переносите на три года "назад": 2015, 2014 и 2013 годы.

Миронова Елена

Спасибо. Надо ли в налоговую предоставлять акт приема и выписку из ЕГРП?

Российский налоговый портал, Консультант по налогам и сборам

Елена , если у вас новостройка - тогда акт приема-передачи квартиры обязателен. А копию выписки из ЕГРП вы представляете в том случае, если право собственности уже зарегистрировано.

Виктор

Купил квартиру в 2012 году,получил имущественный вычет 13%, теперь в 2017 купил ещё квартиру, можно ли получить.вычет 13% со второй квартиры?

Российский налоговый портал, Консультант по налогам и сборам

Виктор , повторный вычет в вашем случае не положен, потому что свое право на вычет вы использовали до 1 января 2014 года.

Мешков Денис

Я купил себе квартиру в апреле 2017 года и работал официально, а июне 2017 года меня уволили потому что я получил 3 группу инвалидности и не работаю официально могу ли я вернуть налог

Российский налоговый портал, Консультант по налогам и сборам

Денис, да, вы вправе начать получение вычета с 2018 года. То есть, в 2018 году вы сможете вернуть налог за 2017 год (это будет ваша первая налоговая декларация 3-НДФЛ), а уже при образовании переходящего остатка неиспользованного вычета вы сможете его перенести на три года назад: 2016, 2015 и 2014 годы.

Это возможно при условии, что вы получаете пенсию по инвалидности.

Подскажите пожалуйста по процедуре? в 2016 году купил квартиру, в 2017 сначала подаю декларацию за 2016 год, и только после ее проверки(или даже выплаты денег) подаю, за предшествующие 3 года? или по порядку, за 2015(получаю деньги), потом за 2014(получаю деньги), потом за 2013(получаю деньги) ? как правильно действовать? сразу оговорюсь, что даже после вычета за все 4 года, останется неиспользованный остаток.

Марина Валерьевна

В 2014 г. муж (работающий пенсионер) приобрел квартиру. Имущественный налоговый вычет получал за период 2014, 2015 и 2016 года. В 2016 году уволился. По итогам 2016 года образовался остаток налогового вычета. Может ли он перенести его получение на 2013 год и ранее, т.к. в это время работал в той же организации.

Вера

Здравствуйте, подскажите пожалуйста, если квартира была куплена в 2016 г., а на пенсию вышла в 2017 году. Сейчас работаю. Вычет не получала. За какие годы сейчас в 2018 году могу получить вычет? И в каком порядке заполнять декларации по годам?

Алекс

Здравствуйте! Вопрос: Приобретена квартира в 2014, в 2013 человек вышел на пенсию и работает, получен вычет за 2014 (2013, 2012, 2011 перенос периода). В 2015 и 2016 выбран весь объем налога по квартире.В 2017 приобретена вторая квартира, при этом объем налога в 2016 году полностью не был выбран (остаток 3500), можно ли перенести вычет во второй раз и дополучить его за 2016 год.

Раиса

В 2015 Г. КУПИЛА КВАРТИРУ ЗА 1060000. Я ПЕНСИОНЕР, В 2016 Г. ВЕРНУЛА НАЛОГ ЗА 2015, 2014, 2013, 2012Г. В 2017 Г ПОКУПАЮ ВТОРУЮ КВАРТИРУ ЗА 2000000 РУБ. В 2018 Г. ХОЧУ ВЕРНУТЬ НАЛОГ С ОСТАВЩЕЙСЯ СУММЫ К ВОЗМЕЩЕНИЮ 940000 Р. (2000000-1060000). ВОПРОСЫ; 1.МОГУ КАК ПЕНСИОНЕР ВЕРНУТЬ НАЛОГ С ДОХОДОВ ЗА 2016 Г. И 2017 Г. (ВОСПОЛЬЗОВАТЬСЯ 2 РАЗ ЛЬГОТОЙ КАК ПЕНСИОНЕР). 2. ГОД НАЧАЛА ИСПОЛЬЗОВАНИЯ НАЛОГОВОГО ВЫЧЕТА СТАВИТЬ 2015 Г. (СТР.1.11 ЛИСТ Д) ИЛИ 2017 Г. КОГДА КУПИЛА ВТОРУЮ КВАРТИРУ. В СТР.1.12 2000000 Р. В СТР.2.1 1060000 Р. ИЛИ В СТР.1.12 СТАВИТЬ ОСТАТОК В ВОЗМЕЩЕНИЮ 940000 Р.

Российский налоговый портал, Консультант по налогам и сборам

Вера , если вы купили жилье в 2016 году, значит, ваше право на вычет возникло тоже в 2016 году. Ваша первая декларация будет за 2016 год. При образовании остатка неиспользованного вычета вы сможете перенести его на 2015, 2014 годы. А потом далее сможете получать (как работающий пенсионер) за 2017, 2018 и так далее.

Российский налоговый портал, Консультант по налогам и сборам

Раиса , да, ваше право на вычет возникло по второму объекту недвижимости в 2017 году. Ваша первая декларация по второму жилью на сумму 940 000 рублей будет за 2017 год. При образовании остатка вычета вы сможете подавать вторую декларацию за 2016 год и если будет далее остаток вычета, то вы уже делаете третью декларацию - за 2018 год, и так далее.

Российский налоговый портал, Консультант по налогам и сборам

Ответ для Юрия : вы вправе сразу подать несколько деклараций, за несколько лет. Не надо ждать получения денег по одному году. Подайте сразу полный пакет документов за несколько лет.

Суклина Ирина

Здравствуйте. Муж является работающим пенсионем с 2011 г. В 2015 г. была приобетена квартира. Про льготу по налоговому вычету для пенсионеров не знали. Получили налоговый вычет за 2015 и 2016 год. Может ли он подать в 2018 декларацию за 2014 г, а потом за 2017г.?

Российский налоговый портал, Консультант по налогам и сборам

Ирина, в рамках закона вы вправе так сделать. Вам надо переходящий остаток вычета с 2016 года отразить в декларации за 2014 год и только потом вы делаете декларацию за 2017 год.

Владимир

Я работающий пенсионер с 2014 года. В 2017году купил комнату стоимость 1080000руб.

В каком порядке в 2018 году я должен представить декларации,чтобы налоговая не отказала мне в правильности составления декларации и переноса остатка?

Верно ли:

1) за 2017год. 2)за 2014год.3) за 2015год. 4) за 2016год.

Верно ли указан порядок переносимого остатка или это не принципиально?

Наталья

Пенсионерка с 2012 года, работала до середины 2016. Право на собственность получено в начале 2016 года. Не поздно ли ещё подавать на вычеты? И если да, то за какой период? Спасибо!

Российский налоговый портал, Консультант по налогам и сборам

Наталья , если право на вычет возникло в 2016 году, то вы сейчас вправе подать документы за 2016 год. При образовании переходящего остатка имущественного вычета вы сможете его перенести назад на три года (как пенсионер). Вы получается сможете вернуть налог за 2015, 2014 и 2013 годы. При образовании остатка вычета вы вправе продолжить получение вычета за 2017 год (если были доходы за этот год).

Светлана

Татьяна, добрый день!

Подскажите, пожалуйста, как быть в такой ситуации - на пенсию вышла в 2014 г., акт приема-сдачи на квартиру в 2015 г. Получила вычеты за 2015 и 2016 гг. Как теперь быть с переносом остатка "назад"? Почитав комментарии, поняла, что в 2016 году надо было подавать за 2015,2014,2013,2012. А как быть если в 2017 году был получен вычет за 2016 год? Остаток также можно перенести с 2016 года на 2014, 2013,2012? Сложность в заполнении 3-НДФЛ, т.к. она заполняется нарастающим итогом, то в случае переноса остатка "назад" остаток указывается в обычном порядке?только год в обратной последовательсти, так?

Заранее благодарю за ответы!"

Российский налоговый портал, Консультант по налогам и сборам

Светлана , у вас остаток имущественного вычета был образован по итогам 2016 года. В этом случае вы сможете переносить вычет на три года назад: 2015, 2014 и 2013 годы. 2015 годы вы уже получили вычет. Получается, что ваша третья по счету декларация должна быть за 2014 год. Именно в таком порядке будет переносится переходящий остаток вычета.

Российский налоговый портал, Консультант по налогам и сборам

Наталья , вы не опоздали, нет. Если у вас право на вычет возникло в 2016 году, то вы уже сейчас вправе сформировать и сдать декларацию за 2016 год. При образовании остатка вычета по итогам декларации 2016 года вы сможете перенести остаток (как пенсионер) на три года назад.

ИРИна

Здравствуйте подскажите, я работающий пенсионер, (на пенсии с 2007 года)все время работала. Купила квартиру в 2017г. (1 000 000 собст. и 580000 ипотека) могу ли я получить вычет за 2016,2015,2014г.? И в какой последовательности заполнять деклорации?

Марина

Добрый день! Подскажите пожалуйста. До 30.12.16 я являлась работающим пенсионером. Акт приема-передачи квартиры по долевому участию у меня от 2014г. Декларацию на получение имущественного вычета не подавала ни за какие годы. За какие периоды я могу получить вычет? Могу ли я получить за 2014,2015,2016? За какой период декларация будет первой? Если бы я работала, то подала бы за 3 предыдущих года 2017, 2016,2015. но т.к. в 2017 не работаю могу ли перенести период 2017 на 2014?

Дмитрий Алексеевич

Здравствуйте! Я не работающий пенсионер. В 2015 году мной приобретена квартира по ДДУ, но на вычет я не заявлял так как не имел источников дохода. В 2017 году я продал купленную квартиру и по моим расчетам выходит к уплате значительная сумма налога. Могу ли я заявить в 2018 году на стандартный вычет 2 млн. и подать декларацию за 2015 год, а так же подать декларацию за 2017 год в которой будет остаток 2015 года? Тогда как я понимаю я не буду должен платить налог.

Ирина Борисовна

Здравствуйте,мой муж купил квартиру в 2010 году за 500 000 рублей. Вычет составить должен был = 65 000 рубл. В 2011 году муж подал декларацию о доходах и на налоговый вычет. В соответствии с его заработной платой ему выплатили 35 000 рублей, но ничего не сказали о том, что можно продолжить подавать на вычет в последующих годах. Совсем недавно мы узнали, что недостающую сумму можно было заявить в 2012 году. Муж ушел на пенсию в 2014 году. Вопрос - можно ли подать на налоговый вычет сейчас, в 2018 году. Какие документы для этого нужно собрать? Прошу вас ответить мне на мою почту [email protected]

Аркадий

Работающим пенсионером продана в 2014 году квартира за 2млн.руб. с 1млн.руб. уплачен налог 130тыс.руб. Им же в 2017году приобретена квартира за 2,5млн.руб. Право имущественного вычета по закону есть за 2017, 2016,2015 и 2014 годы. Будет ли возвращена сумма налога уплаченная с дохода от продажи в 2014 году?

Галина

Здравствуйте! В 2013 году была куплена квартира. 1. За какой период работающий пенсионер может подать декларацию в 2018 году? 2. Какова очередность подачи деклараций по годам? 3. При подаче всего пакета сразу за все годы нужно писать одно заявление или на каждый год отдельно? Спасибо.

Российский налоговый портал, Консультант по налогам и сборам

Галина, если пенсионер работает, то он вправе вернуть налог за 2015, 2016, 2017 годы. Вообще право на вычет у пенсионера возникло еще в 2013 году, но подать декларацию за этот год, чтобы был образован остаток переходящего имущественного вычета, поздно. Если бы он сразу обратился и вернул налог за 2013 год, то смог бы перенести право на вычет на три года назад (2012, 2011 и 2010 годы), а потом продолжить получение в 2014, 2015, 2016, 2017 годы. Но в вашем случае начинать надо с 2015 года.

Составление декларации 3-НДФЛ за 3 года для получения вычета при покупке квартиры. Список документов для получения вычета при покупке квартиры за 3 (три) года. Стоимость составления декларации 3-НДФЛ под ключ за 3 года со всеми требуемыми документами и заявлениями.

В данной статье мы с вами рассмотрим более подробно следующие вопросы:

- Имущественный вычет за 3 года

- Перечень необходимых документов для получения вычета за три года

- Способы заполнения и сдачи декларации 3-НДФЛ в налоговую инспекцию

Имущественный вычет за 3 года

Имущественный налоговый вычет предоставляется при покупке квартиры, дома, дачи, земельного участка, или их доли. Максимальная сумма налогового вычета составляет 2 000 000 рублей. Иными словами если вы купили недвижимость, то имеете право получить от государства 13% от суммы вычета, и размер полученного подоходного составит 260 000 руб. Также вычет может производиться с выплаченных процентов, в случае если недвижимость приобретена в ипотеку.

К примеру, в 2012 году вы приобрели квартиру, а в 2016 году вы решили вернуть налоговый вычет с покупки недвижимости, то есть воспользоваться своим правом на получение имущественного вычета.

Так как право на получение вычета возникло у Вас в 2012 году, за покупку недвижимости в 2012 году, то Вы вправе подать декларацию 3-НДФЛ за 2012, 2013, 2014 и 2015 годы. Но, вернуть налог можно только за три последних налоговых периода (3 последних года), поэтому в 2016 году Вы можете задекларировать свои доходы за 2013, 2014 и 2015 годы. Соответственно вернуть налог только за эти 3 года.

Необходимые документы для получения налогового вычета за 3 года

- Декларация по форме 3-НДФЛ

- Заявление на имя начальника налогового органа по месту прописки на предоставление имущественного вычета

- Заявление на имя начальника налогового органа по месту прописки на возврат подоходного налога на ваш личный счет

- Справка о доходах по форме 2-НДФЛ за последние 3 года работы (со всех мест работ за отчетный год)

- Копия паспорта

- Копия свидетельства ИНН

- Копия договора купли продажи квартиры

- Копия Свидетельства о регистрации права собственности на квартиру

- Копия передаточного акта при купле продажи квартиры

- Копия расписки о получении денег

При возврате подоходного налога с ипотечных процентов дополнительно к указанному списку вам потребуется приложить следующие документы:

- Кредитный договор купли продажи квартиры

- Справка из банка по уплаченным процентам за отчетный год

Способ заполнения и сдачи декларации

Достаточно обратиться в бухгалтерскую компанию БУХпрофи, в которой специалисты компании в течение дня составят декларацию и подготовят весь необходимый пакет документов и заявления. Также в этот день курьер компании БУХпрофи, встретится с Вами в удобном для Вас месте для подписания декларации и заявления, с последующей сдачей в налоговый орган.

Стоимость составления декларации 3-НДФЛ под ключ за один год (заявление на вычет; заявление на перечисление; опись документов, формирование пакета документов) - 3 500 рублей.

Преимущества: экономия вашего личного времени, удобство в отсутствии необходимости посещения офиса и налогового органа.

Заказывая декларацию 3-НДФЛ в компании БУХпрофи - это гарантия качества и успеха, а также гарантия получения подоходного налога!Обязательно ли нужно успеть заявить имущественный вычет за 3 года с даты покупки квартиры? Таким вопросом задаются те, кто приобрел недвижимость довольно давно и не знал о возможности возврата части средств, истраченных на ее покупку. Рассмотрим данный вопрос более детально.

Однако, законодательством определено количество лет, за которые можно единовременно получить вычет - не более трех. То есть, если недвижимость была куплена в 2012 году, в 2018 году вычет можно будет заявить только за 2017, 2016 и 2015 года.

Трофимова А.Е. в 2011 году купила квартиру стоимостью 1 900 000 руб. О том, что ей положен вычет она узнала лишь в 2018 году. В 2018 году она сможет получить вычет сразу за 2017, 2016, и 2015. Остаток льготы перейдет на 2019 и последующие года.

Особенности получения вычета за прошлые года

Наличие в годах, за которые заявляется вычет, налогооблагаемого дохода.

Получить вычет за прошедшие года можно, только если в указанных периодах есть налогооблагаемый доход. В противном случае возмещать будет нечего.

Елисеева М.К. в 2013 году купила квартиру и в 2015 году вышла в декрет. За вычетом она решила обратиться только в 2018 году. Но, так как в последние три года (2017, 2016 и 2015гг.) она находилась в декрете и не имела дохода, облагаемого НДФЛ, вычет за указанные периоды она получить не сможет.

Заполнение декларации необходимо начать с наиболее раннего периода.

Если вычет будет получаться за 2017-2015 года, то начать заполнение нужно с декларации за 2015 год, затем перейти к отчетности за 2016 и потом за 2017 год. Остаток вычета, образовавшийся после заполнения последней декларации (за 2017 год), перейдет на следующие года (2018, 2019 и т.д.) до полного исчерпания.

При этом, если вычет заявляется пенсионером, то он имеет право перенести остаток на 3, предшествующих году образования вычета, периода. Это никак не связано с заявлением льготы за 3 прошедших года. Пенсионеры переносят остаток (получают вычет) за те года, в которых еще не возникло право на данную льготу.

Яров В.Л. в 2017 году купил квартиру и этом же году вышел на пенсию. Так как Яров стал пенсионером он может получить вычет сразу за 4 года: 2017 (год образования остатка) и 2016, 2015 и 2014 года (периоды, предшествующие году образования остатка).

Декларации должны быть представлены по форме, действовавшей в тех годах, за которые заявляется вычет.

Особое внимание необходимо обратить на форму декларации. Если все декларации будут одной формы (допустим, действовавшей в 2017 году), то налоговый орган откажет в вычете.

Декларацию можно сдать в любом месяце

Ограниченный срок сдачи декларации – 30 апреля, установлен только для ИП на ОСНО (общей системе налогообложения) и тех граждан, что получили в прошлом году доход от : квартиры, дачи, машины, земли, дома.

Для тех граждан, что заявляют вычет, срок сдачи декларации не ограничен .