Заключили настоящее соглашение. Мировое соглашение: образец и инструкция по составлению с комментариями. В какой момент можно заключать мировое соглашение

18.02.2019, Сашка Букашка

Кредитный договор Сбербанка – это соглашение, по которому банк выделяет гражданину кредитные (заемные) средства, а гражданин обязывается вернуть их с процентами в оговоренном порядке. Давайте разбираться, что скрывает в себе этот важнейший финансовый документ и на какие нюансы стоит обратить особое внимание при подписании.

Банковский кредит – это сделка между гражданином-заемщиком и банком, которая имеет правила оформления, регламентированные Гражданским кодексом и другими законами. Основным документом при этом является кредитный договор. ГК РФ регламентирует, чтобы он обязательно был составлен в письменной форме и подписан всеми сторонами сделки. Условия такого документа являются обязательными для исполнения, поэтому к его содержанию необходимо проявить максимальное внимание еще перед подписанием. Ведь потом отменить или изменить что-то будет практически невозможно.

Понятие кредитного договора

Кредитный договор – это письменное соглашение о выделении банком денег на нужды заемщика (гражданина или организации) при соблюдении определенных условий. Например, ипотека или покупка автомобиля. Или просто нужны деньги для похода в магазин (). Заключение и подписание этого документа регламентирует . Соглашение должно иметь четкую структуру, которая не закреплена законодательно, но обязательно должна включать в себя ряд существенных условий. В частности, в нем должны обязательно быть такие разделы, как:

- суть сделки (преамбула);

- предмет договора;

- условия предоставления займа: сумма, проценты и сроки;

- обязанности обеих сторон: кредитора и заемщика;

- права заемщика и кредитора;

- условия возврата займа;

- ответственность сторон;

- условия разрешения спорных ситуаций;

- реквизиты кредитора и заемщика.

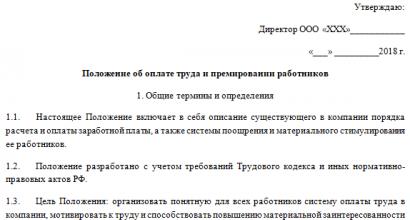

Еще у соглашения обязательно должен быть номер, дата его подписания и подписи обеих сторон сделки. Перед заключением кредитного договора вы должны внимательно ознакомиться с ним. При необходимости в текст можно внести изменения, ведь заемщик не обязан подписывать документ, который его не устраивает. Обычно начало соглашения выглядит примерно так (представлен образец кредитного договора Cбербанка с физическим лицом):

Существенные условия кредитного договора

Как у каждого документа у соглашения с банком о выделении кредита есть главные и дополнительные пункты. Например, в абсолютно любом таком соглашении должна быть указана сумма денег, которую банк дает в долг. Ее размер и проценты, которые заплатит за пользование финансами заемщик, обязательно должны быть согласованы, без этого существенного требования сделки попросту не состоится. Законодательно закреплено, что также важным пунктом является:

- сумма вашего кредита;

- процентная ставка (в год);

- порядок и сроки погашения;

- полная стоимость кредита.

Как правило, изменить эти пункты в одностороннем порядке нельзя. Кредитный договор ипотека, автокредит или обычный потребительский займ предполагает их наличие. А вот текст документа у разных банков будет существенно отличаться. Например, это касается принципа погашения задолженности. Существует два способа…

– когда проценты рассчитываются сразу за все время пользования кредитом и платежи разбиваются таким образом, чтобы они были одинаковыми в течение всего периода погашения займа. Это менее выгодно, чем дифференцированные платежи, поскольку в первое время заемщик выплачивает маленькие части основного долга, поэтому сумма процентов за все время пользования кредитом получаются больше.

Дифференцированный способ – в этом случае на равные части разбивается только сумма займа, поэтому сумма с каждым платежом уменьшается за счет сокращения долга и уменьшения процентов на остаток. Банки обычно практикуют такой способ в ипотеке или автокредитах. В потребительских займах он встречается реже.

Например, образец договора потребительского кредита Cбербанка содержит такой пункт:

Кроме того, очень важно в каких условиях происходит досрочное погашение кредита. Например, Договор Тинькофф Кредитная карта обычно предполагает возможность льготного периода, в течение которого заемщик имеет право вернуть средства на карту без начисления процентов, т.е. использовать их бесплатно. Но обычно надо следить за тем, чтобы за досрочное погашение займа банк не требовал дополнительных комиссий или не назначал штрафов.

Кстати, порядок начисления комиссий по займу также очень важен. Также в соглашении часто бывает обеспечение займа, например, или поручительство. Однако в этом случае они оформляются отдельно.

Подводные камни: на что обратить особое внимание

Когда вам дают на подписание кредитный договор (образец Сбербанка), его нужно внимательно прочитать. Если сумма кредита немаленькая, а вы опасаетесь, что ваших знаний не хватит для полноценного понимания документа, пригласите с собой на сделку специалиста. Если такой возможности нет, нужно обратить внимание на полную стоимость кредита. Очень важно, чтобы проценты были расписаны подробно, а также указаны все дополнительные комиссии (если они есть). Важно внимательно прочесть весь мелкий шрифт в тексте, ведь именно в нем банкиры часто стараются спрятать невыгодные условия. В документе не должно быть фраз, которые можно истолковать по-разному, например таких, как “грубое нарушение” или тому подобные оценочные понятия.

Очень важно изучить пункт о том, в каких случаях банк имеет право применить штрафные санкции или даже потребовать досрочного погашения задолженности. В приложении к соглашению обязательно должны быть графики погашения и адреса кредитных и других организаций, через которые можно платить без дополнительной комиссии. Главное, помните – если вас что-то не устраивает в тексте, сообщите об этом менеджеру в банке. Вполне возможно, что ваше замечание будет учтено. Если текст вам категорически не нравится, а обязательства не подходят, принудить подписать его никто не имеет права.

Не менее важно и то, что , если она не нужна.

Расторжение кредитного договора

Вопрос о том, как расторгнуть кредитный договор с банком, волнует заемщиков не часто. Ведь это автоматически означает досрочное и единовременное возвращение всей суммы займа. Обычно он возникает тогда, когда выясняется, что некоторые пункты соглашения по тем или иным причинам оказались для человека неприемлемыми, но он узнал об этом уже после подписания документов. Иногда банк соглашается с расторжением после погашения долга, но чаще всего этот вопрос приходится решать в судебном порядке, и это уже другая история. В безусловном порядке расторгнуть сделку заемщик может только в случае, если банк не выдал ему деньги, или выдал их не в полном объеме.

Пример кредитного договора

Чуть выше мы показали вам, как выглядит кредитный договор Сбербанка образец 2019 для физических лиц. Скачать файл с таким образцом вы можете под текстом статьи.

Кредитный договор представляет собой соглашение между заемщиком и кредитором. После заключения договора с клиентом финансовое учреждение обязуется предоставить ему оговоренный раннее денежный лимит, в то время как сам потенциальный заемщик обязуется погасить проценты за пользование кредитными средствами и возвратить вовремя полученную ссуду.

До момента подачи заявки на кредитование потенциальный заемщик вправе попросить у кредитора для изучения копию текста типового договора и расчет полной стоимости и графика погашения кредита. Рассматривая договор на кредитную карту, в первую очередь следует обратить внимание на визуальное оформление текста, а также шрифт, которым составлен договор. Запутанное расположение пунктов и слишком мелкий шрифт должны настораживать, так как подобные методы составления договоров используются с целью отвлечения внимания клиента от принципиальных моментов. Специалисты рекомендуют соискателям кредита найти время и досконально изучить договор на кредитную карту, тем самым обезопасить себя от возможных форс-мажорных ситуаций, возникающих во время обслуживания и погашения кредитного займа.

В договоре на кредитную карту не должны встречаться двусмысленности, так как данный договор является юридическим документом. Если есть неясности, всегда можно обратиться к специалистам нашего ресурса за разъяснениями и консультациями. Сотрудники кредитного комитета также обязаны при необходимости предоставлять клиентам исчерпывающие ответы на все поставленные вопросы. Тщательному изучению подлежат условия кредитного договора: срок кредита, сумма кредита, а также процентная ставка по кредиту. Согласно последним требованиям Центрального банка кредиторы обязаны до подписания договора на кредитную карту предоставить потенциальному заемщику расчёт полной стоимости кредита и расчет графика погашения задолженности.

Оставляя в банке заявление на оформление кредита, соискатель займа должен обратить внимание, что форма заявления может носить смысл оферты и предлагать заключить кредитный договор на условиях, предусмотренных таким заявлением. Также во время рассмотрения договора на кредитную карту следует обращать внимание на дополнительные расходы, которые придется понести клиенту в связи с погашением и получением кредита. К дополнительным расходам относятся: комиссия за рассмотрение кредитной заявки; комиссия за выдачу кредита; комиссия за ведение ссудного счета; комиссии за погашение по графику платежей. В случае крупных сумм кредита нельзя упускать из внимания требование заключения договора страхования жизни и здоровья заемщика.

Потенциальному заемщику следует обязательно уточнять размер комиссий, которые начисляются банком за снятие наличных в кассах банка и банкоматах, в кассах других банков и в банкоматах, при расчетах безналичным путем в торговых сетях. Следует обращать внимание на способы и сроки погашения кредита. Эти и многие другие тонкости потребительского кредитования соискатель кредитки может изучить на сайте нашего ресурса.

Кредитная карта – средство платежа, используемое для выполнения расчетных операций за счет денежных средств, которые предоставлены эмитентом карты (кредитной организацией), в пределах оговоренного лимита. Предоставление данного инструмента сопровождается подписанием потребительского кредита с расходным лимитом, соответственно имеются некоторые юридически значимые особенности договора о кредитной карте.

Особенности кредитной карты

Кредитная карта аналогична обычному нецелевому потребительскому кредиту, но данная ссуда является возобновляемой.

Дебетовая карта с овердрафтом принципиально отличается от кредитной: при нехватке на счете собственных средств можно пользоваться заемными в пределах оговоренного лимита. За пользование овердрафтом начисляются проценты, а при восполнении карточного счета долг погашается. Кредитная карта вообще не предполагает зачисление собственных средств клиента иначе кроме как в целях погашения ссуды.

Восполнение использованного лимита кредитной карты и погашение процентов по нему осуществляется как наличным путем через банковские терминалы, работающие с купюрами, так и безналичным посредством переводов с банковских или дебетовых карточных счетов.

Финансовая сторона

Заемщика не могут обязать пользоваться услугами сторонних организаций для погашения долга за дополнительную плату, однако часть операций при пользовании кредиткой будут платными:

- Абонентская плата, от которой в первый год действия соглашения кредиторы иногда отказываются;

- Снятие наличности (1-20% от суммы);

- Пользование терминалами иных организаций;

- Перечисление средств из или в другой банк;

- Перевод денег на счет физического лица и т.п.

Важно учитывать и минимально установленные размеры комиссий, когда стоимость услуги указана в процентах от суммы, однако должна быть не менее определенной фиксированной величины.

Кредитор уполномочен снизить процентную ставку и величину штрафных санкций в одностороннем порядке. Если изменение условий договора влечет ухудшение состояния заемщика, эмитент обязан направить клиенту письменное уведомление.

Льготный период

Если в договоре указано, что при погашении долга применяется льготный период (от 30 до 150 дней), это означает, что можно сэкономить на уплате процентов, если вернуть использованную сумму до окончания этого срока.

Для эффективного управления долгом при такой опции необходимо знать дату начала отчетного периода и продолжительность льготного.

Пусть отчетная дата – 3-е число месяца, а льготный период равен 45 дням. Тогда чтобы не начислялись проценты, сумму, использованную в период с 3 числа текущего месяца по 2 число следующего, нужно вернуть до 18 числа следующего месяца. Фактически для бесплатного пользования средствами выделяется от 45 до 15 дней, но не все 45 суток.

Отчетная дата фиксирована и не совпадает с датой:

- Получения карты;

- Ее активации;

- Совершения первой операции.

Обычно отчетная дата – это дата выпуска карты, ее обязательно нужно уточнять при получении, а также сопоставлять с датой, прописанной в договоре.

Содержание договора по кредитной карте

Договор на выдачу кредитной карты заключается только на основании клиентского заявления с приложением копии его паспорта и еще одного документа по требованию кредитора. Полученную кредитку следует активировать через интернет-сервис или в терминале самообслуживания банка. Закрытие ссудного счета возможно только при личном обращении с заявлением к эмитенту.

Сама карта предоставляется исключительно после идентификации заемщика (предъявления им паспорта) в офисе эмитента (его структурного подразделения) или по указанному клиентом адресу при наличии особого письменно оформленного согласия.

Если ненужная кредитка была доставлена по почте, то ее нельзя активировать (пользоваться ею). Полученное следует вернуть как можно быстрее, обратившись в офис эмитента с заявлением об отказе сотрудничать, самой картой и паспортом. Обязательно следует удостовериться в том, что открытый ссудный счет был закрыт, т.е. получить соответствующий документ.

- лимите карты (доступной для использования сумме);

- сроках ее действия, льготном и отчетном периодах;

- валюте договора;

- процентной ставке;

- порядке определения курса, если лимит установлен в иностранной валюте;

- особенностях погашения задолженности – способе его выполнения, периодичности, сроках внесения и величине платежей;

- ответственности держателя пластика;

- согласии клиента на все прописанные в документе условия;

- реквизитах кредитора (его наименовании, адресах, номере лицензии и т.п.);

- способах общения сторон.

Уступка права требования

Практика передачи права требования долга третьему лицу (коллектору) распространена среди кредиторов. Почти каждый кредитный договор содержит указание на то, что займодавец уполномочен уступить право требования, договора по кредитным картам не исключение.

При уступке права требования согласие заемщика не требуется, его достаточно уведомить о данном факте с целью указания новых реквизитов для погашения долга.

По итогам сделки коллектор покупает долг у кредитора. Эмитент избавляется от проблемного клиента. Заемщик отныне должен вернуть долг коллектору.

Секьюритизация

Секьюритизация кредитных карт не является прямой уступкой права требования. Это скорее финансовый инструмент, позволяющий снизить потенциальные риски эмитента, а не явные как при уступке прав требования, и привлечь дополнительные ресурсы для возобновления операций, что способствует снижению процентной ставки по продукту.

Упрощенная схема секьюритизации следующая:

- банк, реализовавший определенное количество кредитных карт, выпускает под них ценные бумаги;

- вновь полученный пакет оценивается специализированной компанией;

- ценные бумаги реализуются;

- деньги от продажи за минусом стоимости сопутствующих услуг поступают банку, который пускает их в оборот (на кредитование, на покупку иных ценных бумаг и т.д.);

- держатель карты будет платить за пользование заемными средствами все тому же банку, поступившие суммы пойдут на покрытие обязательств кредитора по ценным бумагам.

Особенность секьюритизации кредитных карт в их необеспеченности, в отличие от автокредитов и ипотеки. Высокая степень рискованности такой операции обуславливает ее низкую доходность, а, следовательно, и рентабельность.

Итоги

Каждая кредитная организация имеет собственную типовую форму договора по кредитной карте. Клиент, равно как и рядовой сотрудник кредитора, не уполномочен ее изменить. Форма разрабатывается юридической службой. В ней учтены все возможные риски, но она обязательно отвечает требованиям законодательства. У клиента в отношении договора с кредитором есть лишь право выбора – подписать документ или отказаться от сделки.

Видео: Подводные камни кредитных карт – внимательно читайте договор

Для получения отчетов о движениях по счетам клиенты Сбербанка по-прежнему могут выбрать наиболее удобный для себя способ:

- Ежемесячный Отчет на указанный вами электронный почтовый адрес;

- Ежемесячный Отчет в отделении Банка по месту ведения счета;

- Отчет по операциям в режиме онлайн в системе «Сбербанк Онлайн» для клиентов, подключенных к услуге «Сбербанк Онлайн». Там же можно настроить регулярную отправку отчетов на адрес электронной почты.

- СМС-сообщения по каждой совершенной операции в режиме онлайн, если вы подключены к полному пакету услуги «Мобильный банк»*.

Способ получения отчета вы можете выбрать при заполнении заявления на получение карты.

* Условия подключения полного пакета услуги «Мобильный банк» остаются прежними – к кредитным картам услуга подключается бесплатно, стоимость подключения услуги к дебетовым картам составляет 60 рублей, за исключением карт Сбербанк Maestro «Социальная», стоимость подключения к которым составляет 30 рублей.

- Тарифы на предоставление услуги в Московском банке

Пожалуйста, обратите внимание на то, что вступление в силу изменений не обязует клиента Сбербанка подключать платные сервисы информирования – в случае, если клиент обнаружит операции по карте, в том числе с использованием ее реквизитов, совершенные без согласия самого клиента, его законные права будут соблюдены вне зависимости от того, какой способ получения отчета он использует.

Подробные ответы на наиболее часто задаваемые вопросы вы найдете здесь:

- Часто задаваемые вопросы

Универсальный договор банковского обслуживания (УДБО) Сбербанк позволяет клиентам пользоваться более широкими полномочиями в удаленном доступе через онлайн-сервисы.

Договор УДБО в Сбербанк, стоимость заключения которого бесплатно, описывает отношения, порядок предоставления услуг, права и обязанности при взаимодействии с клиентом. Договор заключается при открытии карточного счета или привязывается к уже существующему.

Что такое договор УДБО и как его подключить

Если карточки у клиента нет, ее потребуется все равно оформить. В этом случае, Сбербанк выдает Maestro Momentum. Данная карта оформляется моментально, бесплатно и предполагает обслуживание без оплаты в течение первого года. Возможности данной карты несколько ограничены, поэтому часто ее бывает недостаточно. Клиент имеет право оформить вместо нее любую другую, которая соответствует определенным требованиям. В частности, карта должна быть международного формата, предусматривающая оборот в национальной валюте.

Чтобы заключить договор УДБО в Сбербанк, форму или образец которого можно получить в банке, потребуется посетить отделение.

Предъявить потребуется только внутренний паспорт и карту банка с вышеописанными параметрами, при наличии. Других возможностей для заключения контракта (онлайн, по телефону) пока не предусмотрено. Оплачивать ничего не потребуется, контракт является бесплатным.

Действует договор УДБО в Сбербанк, как подключить который описано выше, бессрочно, граничного срока действия не имеет.

Клиент получает более широкие полномочия при заключении договора УДБО в Сбербанк в онлайн -пространстве. В основном это касается ведения своих счетов, подачи заявок на определенные программы банка, которые иным клиентам недоступны.

Пример. Такая последовательность действий нужна для подключения Сбербанк-Онлайн

УДБО предоставляет такие возможности:

Особенности расторжения УДБО

Договор УДБО в Сбербанк, что это и какие преимущества предоставляет рассмотрено выше, можно расторгнуть в любой момент времени. Для этого потребуется зайти в отделение, расположенное поблизости, с паспортом и заявить о своем пожелании. Но стоит знать, что в контракте отмечено, что Сбербанк оставляет за собой возможность закрыть все карточные счета клиента при расторжении УДБО.

Договор УДБО можно расторгнуть в любое время по желанию клиента банка

Пользователи, заключившие договор УДБО в Сбербанке, в отзывах рекомендуют не расторгать контракт, если какие-то карты клиенту хочется оставить в пользование. Также они отмечают, что деньги со счетов выдаются клиенту в кассе банка. При желании их можно заблаговременно перевести на другой счет (карту другого учреждения) или запросить данную процедуру при расторжении договора у сотрудника Сбербанка.

2015-10-24

Сбербанк предоставляет множество разнообразных услуг, чтобы сократить время на проведение финансовых операций. Для получения доступа к расширенному использованию своих счетов, следует заключить договор УДБО Сбербанк (универсальный договор банковского обслуживания).

Все расходы по составлению договора, его редактированию и оформлению берёт на себя банк. Документ является базовым документом и регулирует правовые отношения между клиентом и организацией.

Стать клиентом банка и заключить договор УДБО можно в ближайшем отделении Сбербанка, достаточно заказать открытие счёта или пластиковую карточку. Бесплатно выдаётся карточка первичного типа - Momentum сроком на один год. Познакомиться с остальными вариантами карт можно на сайте Сбербанка или непосредственно в отделении.

Для получения УДБО достаточно паспорта и карты Сбербанка. Если таковой не имеется, можно открыть неименную карту в течении 10 минут.

Оформление договора другими способами пока не предусмотрено. Плата за заключение УДБО не взимается. Договор УДБО Сбербанк (универсальный договор банковского обслуживания) не предусматривает ограничений по сроку, а расторгнуть его можно в любое время.

Без этого документа многие сервисы и удобства недоступны. Оценить его достоинства можно,

воспользовавшись Личным кабинетом

через интернет. Станут доступны многие операции с денежными средствами и карточками, проверка движения средств, подача заявок через интернет и многое другое.

Вот неполный перечень удобных слуг и возможностей, которые дает УДБО:

- дистанционная подача заявок на получение различных видов пластиковых карточек, в том числе валютных и международных;

- самостоятельное открытие депозитов и контроль за ними;

- управление всеми счетами, в том числе металлическими;

- заказ аренды сейфа в отделении банка;

- дистанционная работа со счетами и денежными средствами с помощью компьютера, банкомата, терминала, мобильного телефона;

- заказ брокерских услуг.

Расторгнуть договор можно в любой момент, обратившись в отделение с паспортом.

Стоит знать, что при расторжении УДБО все счета замораживаются. Деньги можно получить в кассе банка наличными или перевести на любой счёт.

Посмотреть онлайн файл:

Договор УДБО Сбербанка - образец.pdf

Перед тем, как отправиться в отделение банка за новой кредиткой, нужно подписать договор с банком-кредитором. В нем подробно расписаны условия предоставления услуги, условия использования кредитной карты, а также информация о кредитном лимите.

Дополнительно для клиента описана система начисления пени и штрафов, если допускаются просрочки по платежам (договор не исполняется надлежащим образом). Образец договора на кредитную карту Сбербанка можно просмотреть тут, чтобы быть в курсе общих его положений. Мы же расскажем об основных его пунктах, которые важно знать каждому клиенту банка.

Договор на оформление кредитной карте в Сбербанке обычно практически не меняется, за исключением информации о типе кредитной карты, ее процентов за использование денег и размера кредитного лимита.Дополнительно в нем указываются паспортные данные держателя, которые необходимо вносить максимально внимательно, чтобы избежать проблем в дальнейшем.

Договор регламентирует правила выпуска карты, особенности ее возврата и утилизации, а также возможность подключения разных сервисов, которые делают ее использование более комфортным (информирование и мобильный банкинг).

Договор на кредитную карту Cбербанка универсален, так что в будущем для подключения какой-либо услуги нет необходимости составлять новый договор. Необходимо лишь подать простую заявку, которая будет в ближайшее время одобрена, и услуга станет доступна клиенту.

Договор вы можете скачать тут

Основные положения

В договоре для каждой карты высветляются такие пункты:

- тип карты и ее валюта;

- кредитный лимит в выбранной валюте;

- сроки кредитования;

- длительность льготного периода;

- процентная ставка и в том числе размер процентов во время действия льготного периода;

- сумма ежемесячного платежа.

Со всеми этими условиями необходимо ознакомиться еще до подписания всех бумаг и получения кредитной карты. Все неточности можно уточнить у консультанта.

- есть ли возможность досрочного погашения суммы долга по карте;

- какие комиссии необходимо будет уплачивать;

- стоимость обслуживания карты и что подразумевается под «обслуживанием»;

- как решаются разного рода спорные ситуации;

- могут ли меняться проценты комиссий за пользование кредитными деньгами и на каких условиях это происходит;

- пункты, прописанные мелким шрифтом.

Договор вступает в силу с момента его подписания клиентом. До окончания срока действия карты его лучше не выбрасывать, чтобы в случае необходимости иметь возможность изучить имеющуюся в нем информацию.

С его помощью можно будет продлить срок действия карты или досрочно разорвать договор. Также наличие договора позволит вам решить проблему, если кредитка потеряется или ее украдут.

Полезная статья: как внести наличные на карту Сбербанка?

Условия использования кредитки будут немного отличаться в зависимости от способа, с помощью которого оформляется карта. Клиенты банка могут рассчитывать на простое оформление карточки всего по паре документов, что было специально сделано с целью привлечения большего количества пользователей.

Периодически появляются акции вроде бесплатного годового обслуживания выбранной карты или более низкой процентной ставки для определенного продукта. Большинство карточек от Сбербанка оформляется по договору публичной оферты. Это значит, что все основные условия договора прописаны непосредственно на сайте банка. Если они будут меняться, то соответственно изменятся условия кредитного договора клиента банка.

Если провести небольшое сравнение особенностей кредитных карт от Сбербанка с остальными популярными банками, то можно заметить пару существенных отличий и преимуществ:

- оформить кредитку проще простого. Процедура выполняется буквально за 15 минут в любом отделении Сбербанка, которые расположены во всех городах РФ. Сеть филиалов позволяет покрыть большие расстояния, так что рядом с вашим домом точно есть одно из отделений;

- процентная ставка у конкурентов обычно намного больше. Так что предложения от Сбербанка действительно выгодные.

Большинство доступных кредиток привязаны к рублевым счетам. Получить карту может любой житель России, который достиг возраста 21 года и имеет гражданство Российской Федерации. Но есть и исключения – молодежные кредитные карты, оформить которые могут молодые люди, которые только достигли совершеннолетия.

Что касается погашения кредита, то возвращать деньги банку необходимо ежемесячно, размер суммы будет рассчитываться по такому принципу: 5% от суммы кредита и проценты по вашей карте. За обналичивание денег в любом из банкоматов сети Сбербанка пользователю придется уплатить комиссию в размере 3%.

Кредитку от Сбербанка могут оформить все лица, зарегистрированные как ИП, в то время как множество других банков отказывают предпринимателям в выдаче кредитных карт. Они точно так же могут пользоваться возможностью не платить абонентскую плату на протяжении 55 дней льготного периода.

За просрочки по выплатам кредитных средств полагается штраф в размере 38% годовых. Каждому пользователю в момент выдачи карты устанавливают кредитный лимит исходя из размера его заработной платы. Лимит можно изменить, если своевременно погашать все долги по кредитке или принести документы, которые подтвердят наличие высокого дохода.

Для того, чтобы стать владельцем карты, необходимо пойти в ближайшее отделение банка, где заполнить простую форму. Подать заявку можно и на сайте банка, но в любом случае потом необходимо будет идти в отделение с паспортом, так что визита в финучреждение не избежать. Для подписания договора понадобится паспорт клиента.

В случае возникновения каких-либо вопросов, касающихся пользования кредиткой, клиент имеет возможность задать их консультанту сразу же.

Универсальный договор банковского обслуживания Сбербанк предложил один из первых среди российских финучреждений. Цель такого шага – использовать всю линейку розничных продуктов через одно соглашение. Краткое название такого договора – УДБО.

Универсальный банковский договор Сбербанка состоит из двух документов:

- вашего заявления на банковское обслуживание (БО);

- общедоступных публичных условий БО от Сбербанка, размещенных на сайте учреждения.

Условия БО Сбербанка включают следующие разделы:

- вводная часть – общие положения;

- определения основных терминов и понятий, используемых в договоре УДБО Сбербанка;

- блок, регулирующий открытие/выпуск и обслуживание банковских карт и счетов;

- вклады физлиц;

- ведение обезличенных металлических счетов (ОМС), на которых учитываются драгметаллы;

- сдача в аренду индивидуального банковского сейфа (депозитарной ячейки);

- ведение счетов по учету права собственности на ценные бумаги;

- инвестиционные операции через брокерские услуги на фондовом рынке;

- дистанционное обслуживание Сбербанка через сервисы «Сбербанк Онлайн» и «Мобильный банк»;

- ответственность банка и клиента;

- условия обмена и обработки информации между сторонами;

- порядок расторжения и срок действия договора;

- приложения.

Так как договор банковского обслуживания Сбербанка в части условий БО носит сугубо рамочный характер, то существенное значение имеют приложения по видам конкретных банковских операций:

- условия по пластиковым картам Сбербанка;

- правила вкладных операций;

- условия работы ОМС (размещения драгметаллов в банке);

- порядок удаленного/дистанционного обслуживания;

- правила аренды сейфов;

- отдельные правила по функционированию сберсчетов;

- вопросы безопасности осуществления удаленных операций, сведенные в памятку;

- правила использования электронной цифровой подписи (вашего с банком электронного взаимодействия).

Универсальный договор банковского обслуживания содержит полный перечень розничных продуктов от Сбербанка.

1. УДБО со Сбербанком считается заключенным с момента получения кредитно-финансовым учреждением вашего заявления на БО в письменном виде по форме банка. Второй экземпляр заявления, с отметкой Сбербанка, передается вам на руки и считается подтверждением факта заключения договора. Сам договор на БО / условия БО подписывать не нужно. От вас потребуется паспорт или иной документ, подтверждающий личность.

Обязательно, чтобы при открытии УДБО, вы уже имели рублевую дебетовую карту Сбербанка. Если таковой нет, то при заключении договора вам бесплатно выпускается карта Сбербанк Maestro Momentum в рублях. В будущем, ее можно заменить на карту от международной платежной системы.

2. Каждую отдельную услугу по УДБО – пластик, вклад, аренда сейфа, ОМС и пр. можно подключить путем подачи соответствующего заявления или оформления иного документа по форме банка.

3. Надо помнить, что банк вправе изменять условия УДБО в одностороннем порядке, с предварительным уведомлением вас не позднее, чем за 10 дней до вступления в силу таких изменений. Вот только он не обязан уведомлять вас персонально, а использовать, например, свой сайт или стенды в отделении. Будьте внимательны!

Если вы не согласны с предлагаемыми изменениями, то имеете право расторгнуть договор, написав письменное заявление. Отсутствие такого заявление будет воспринято Сбербанком, как «молчаливое» согласие на модификацию УДБО.

Вы обязаны информировать банк об изменениях своих персональных данных, отраженных в заявлении на БО.

4. Договор имеет бессрочный характер. УДБО считается прекращенным, если у вас закрываются все счета/вклады/операции в рамках этого соглашения и отсутствует задолженность перед банком. Вы имеете право на досрочное расторжение УДБО.

Примечание

* - информация по состоянию на 30.03.15

21 янв. 2016, 18:07 Почему кредитный договор надо читать еще до его заключения? Многие заемщики подписывают его, даже не читая. Это большая ошибка. Кредитный договор – это самый главный и самый важный документ, связанный с кредитами. Его следует внимательно читать, полностью от и до, и не один раз. Что должно быть прописано в нем, как расторгнуть договор по кредитной карте Сбербанка, читайте далее.

Для каждого отдельно взятого договора Сбербанк применяет общие условия, которые действуют на дату его заключения. По ссылке – Универсальный договор банковского обслуживания. Банк также выставляет индивидуальные условия, в них отражаются следующие параметры:

- тип карты;

- валюта кредитного счета;

- кредитный лимит (в валюте счета);

- срок кредита;

- длительность грейс-периода;

- % ставка;

- % ставка в льготный период;

- мин. ежемесячный платеж.

Кредитный договор расписывает порядок выпуска, перевыпуска, возврата и утилизации кредитки, а также возможность подключения мобильных сервисов. С более конкретными параметрами можно ознакомиться в отделении Сбербанка до подписания кредитного договора.

На какие пункты договора по кредитной карте Сбербанка, а также других банков обращать внимание в первую очередь:

- право на досрочное погашение займа; банк может ограничить данное право на срок до 6 месяцев;

- сумма основного долга, которую будете выплачивать постоянно;

- различные комиссии;

- участие третьих лиц;

- наличие страховых платежей;

- способы решения спорных ситуаций;

- возможность изменения процентных ставок в одностороннем порядке;

- условия, при которых банк вправе вернуть кредит досрочно;

- запись мелким шрифтом.

На сайте Сбербанка стандартного образца договора в электронном виде вы не найдете. Бумажный вариант предоставляется в самом офисе банка. В нем отражаются следующие основные пункты:

- Предмет договора.

- Права и обязанности сторон.

- Обеспечение кредита.

- Особые условия.

- Ответственность сторон.

Договор считается расторгнутым после закрытия кредитного счета. Ограничений прав клиента со стороны банка на расторжение договора законом не предусмотрено.

Процедура закрытия счета кредитки:

- Предварительно выясните есть ли задолженность.

- Заполните бланк заявления на закрытие кредитной карты. После того как банк рассмотрит заявление и закроет счет «пластика», он проинформирует вас об этом посредством смс-информирования. Срок рассмотрения заявления составляет 45 дней, как рекомендовано ЦБР. Это необходимо для урегулирования спорных транзакций, погашения задолженности.

- Получите в банке документ-справку о закрытии счета и расторжении кредитного договора. В справке должна быть указана информация об отсутствии задолженности перед Сбербанком.

- Также позаботьтесь об отключении платных услуг на карте. Иначе на данные услуги начисляется комиссия.

Получение новой кредитной карты подразумевает, что сперва клиенту необходимо будет подать на нее заявку, затем подписать кредитный договор и только после этого получится покинуть отделение с новым пластиком в кошельке.

Договор по кредитной карте Сбербанка содержит в себе важнейшую информацию: размеры штрафов за просрочки, комиссии, правила пополнения и снятия наличных, блокировки карты и многое другое.

Договор как правило универсальный, т.е. положения в нем всегда одни и те же, просто меняется информация касаемо выбранного тарифа карты. Чтобы избежать проблем, рекомендуем вам ознакомиться с текстом заранее и проверить в нем наличие таких положений:

- тип выданной пластиковой карты;

- какие проценты по договору;

- сколько равен кредитный лимит;

- особенности использования льготного периода;

- полного ФИО и личных данных держателя карты.

В договоре описан порядок выпуска карточки, ее возврата или блокировки, утилизации после закрытия счета, перевыпуска, а также правил использования и подключения разного рода услуг.

В первую очередь это Сбербанк Онлайн, смс-информирование и мобильный банк. Договор сам по себе универсален, так что для подключения всех этих опций нет необходимости заключать еще один договор, выбранная услуга будет активирована по заявке через личный кабинет или же ее можно подать лично в отделении.

Образец договора на кредитную карту Сбербанка можно найти на официальном сайте в разделе «Кредитные карты». Здесь же есть информация о каждом пластике, тарифы и условия его использования, которые доступны для скачивания и ознакомления.

После ознакомления и подписания договора клиент считается получателем и держателем карточки.

Выбрасывать его до момента закрытия кредитки не рекомендуется, ведь в нем содержится важная информация касаемо условий перевыпуска или отказа от услуги, если заемщик окажется недоволен условиями обслуживания и т.д. Если карту украдут или потеряют, с помощью оригинала договора будет проще решить проблему.

Как было отмечено, тарифы и условия использования пластика могут меняться в зависимости от его типа и выбранной программы. Если клиенту поступило специальное предложение, и он может получить карту типа Голд или привилегированную, в договоре несколько меняются условия:

- он сможет пользоваться бесплатным годовым обслуживанием;

- для него снижаются ставки по кредитке;

- карту можно будет оформить всего по паре документов.

За исключением этих льгот условия по карте типа Классик и статусным кредиткам больше ничем не отличаются. При получении некоторых карточек клиенту Сбербанка может быть предложено подписать публичную оферту.

Это значит, что условия договора размещаются на официальном сайте компании и, если в них внесут изменения, кредитный договор на руках клиента точно также будет изменен.

Помимо этого, в документе описаны правила получения кредитки, а именно, каким условиям должен отвечать заемщик. В договор обязательно помещается информация о правилах расчета по кредиту, сколько нужно платить ежемесячный обязательный взнос и какие проценты за обналичивание денег будут взиматься.

Указана информация о мерах наказания для нарушивших договор заемщиков, описан алгоритм расчета льготного периода и тонкости его использования.

Так за просрочку ежемесячного платежа помимо насчитанных на сумму долга процентов согласно условиям договора насчитывается еще и штраф 38% годовых.

По каждой кредитной карте клиенту устанавливается кредитный лимит, сумма которого формируется исходя из максимально доступной по условиям данного типа карты и уровня кредитоспособности клиента.

Размер лимита может быть изменен, если держатель будет в указанные сроки гасить задолженность без просрочек, а также принесет в качестве доказательства документы о высоком уровне дохода.

Оформление договора по кредитной карте Сбербанка происходит в отделении банка, куда необходимо прийти лично. Заявку на получение кредитки можно заполнить и отправить дистанционно, но в любом случае для подписания документов необходим визит в офис.

С собой необходимо иметь паспорт и по возможности документы, доказывающие финансовое положение. Здесь же с кредитным экспертом человек сразу имеет возможность обсудить все интересующие его вопросы касаемо использования пластика.

Сравнить условия разных карт можно в режиме онлайн и как только вы определитесь с подходящей картой, придется заполнить простую форму, куда вписать сведения о себе, доходах и т.д.

Если вам нужна самая простая классическая кредитка, получение пластика и оформление документов не отнимет много времени. Часто такие карты уже в отделении дожидаются владельцев, после чего осталось только вписать имя держателя в договор и проставить подписи сторон.

Иногда ждать выпуска карты необходимо будет на протяжении 2 недель, после чего явиться и забрать его. Те клиенты, которые активно используют зарплатную карточку Сбербанка получат возможность забрать пластик быстрее, плюс для них условия кредитования будут более лояльными, как для надежных клиентов.

Сложностей в том, как оформить договор по кредитной карте Сбербанка нет никаких. Единственные неприятные моменты – необходимость доказывать свой доход, дабы претендовать на более высокий лимит, и время ожидания.

Если же сравнить условия по кредиткам от Сбербанка с условиями других пластиковых карт сторонних организаций, явно видно их преимущества:

- простейший алгоритм получения, сделать это можно в любом отделении банка. А поскольку Сбербанк является самым крупным банком РФ, то и филиальная сеть его очень широкая, а значит найти офис поблизости – вообще не проблема;

- процентные ставки по договорам небольшие, если сравнивать с предложениями конкурентов.

Будьте внимательны при подписании кредитного договора и помните, что это не просто формальность!

Кредитные карты являются самым популярным продуктом у клиентов любых банков. Средства в долг выдаются на самых различных условиях, но основные требования у банков практически одинаковы. При оформлении пластика банк заключает с клиентом договор. Под ним понимается документ, представляющий собой соглашение между клиентом и кредитным учреждением на выпуск и обслуживание пластика, где оговариваются все важные моменты предоставления заемных средств, тарифы, обязанности и права обеих сторон, многое другое.

Банки не всегда выдают договора на кредитные карты на руки заемщикам, иногда они ограничиваются буклетами, в которых отображаются условия обслуживания по той или иной карте.

Но при оформлении такой договор на каждого клиента формируется в базе данных, сотрудник может предложить его. Если потенциальный клиент оформляет кредитку через сайт, а пластик получает, например, по почте, то через Личный кабинет у него есть возможность ознакомиться с условиями договора и его самостоятельно. Но лучше всего каждому клиенту иметь документ с печатью на руках, подписанный обеими сторонами.

У большинства банков требования по выдаче и обслуживанию кредиток примерно одинаковы, поэтому договор кредитной карты, как правило, является стандартным. В нем могут отличаться:

- тарифы по обслуживанию карты;

- размер штрафных санкций за просроченные платежи;

- лимит, который назначается клиенту;

- условия возврата средств.

Банки выдают кредитки лицам:

- достигшим 18–21 года;

- в возрасте максимально до 65–70 лет;

- являющимся гражданами РФ с постоянной пропиской.

Немаловажную роль будет играть кредитная история. Клиентам с незапятнанной историей банки никогда не отказывают. Те, у кого уже есть замечания по платежам, могут получить отказ. Изначально кредитная карта предназначается для расчетов по безналу за товары и услуги в торговых центрах и компаниях, через интернет. Но клиенты также могут снимать наличные в кассах отделений или банкоматах за определенную комиссию.

Сегодня для удобства обслуживания клиентов банки предлагают пользоваться онлайн-сервисом, когда через официальный сайт можно отправлять заявки на получение любых займов, заказывать кредитки и многое другое.

Если потенциальный клиент желает выбрать быстрый способ оформления, то у него есть возможность оставить заявку на рассмотрение кредитного комитета через сайт конкретного банка.

Для заполнения предлагается специальная форма, куда вводятся данные клиента, а также информация о документах, которые он готов при получении карты представить в отделение. Если заявка подтверждается, клиент с необходимыми документами отправляется в банк для окончательного оформления. В другом случае заявку можно оформить сразу в отделении. Обычно заявки на кредитки во всех банках рассматриваются в течение получаса, но это может занять и несколько часов.

К документам, которые обязательно потребует любой банк для оформления пластика, потребуются:

- паспорт с отметкой гражданства РФ;

- любой другой документ, который может удостоверить личность (на выбор банка);

- справка о доходах (не всегда).

Образец справки о доходах по форме 2-НДФЛ тут.

Договора обычно содержат пункты, которые важны для клиентов, они касаются не только обслуживания, но, в первую очередь, возврата средств. Так, при оформлении кредитки стоит обратить внимание на следующее:

- позволяет ли банк досрочно возвращать взятые средства;

- на лимит, который максимально может быть предоставлен по карте;

- каковы размеры различных комиссионных;

- есть ли необходимость оплачивать страховые платежи;

- как будут решаться спорные вопросы;

- может ли банк в одностороннем порядке повысить процентную ставку за использование заемных средств;

- на записи, которые в конце договора написаны мелким шрифтом.

Договора на кредитные карты в Сбербанке отличаются только некоторой основной информацией, например:

- типом карты;

- процентной ставкой за использование средств банка;

- размером кредитного лимита;

- наличием бонусов.

В остальном документ является универсальным:

- договор по кредитной карте Сбербанка обязательно включает правила выпуска и возврата пластика, как к нему можно подключить различные мобильные сервисы;

- валютой карты являются рубли;

- выдается она в Сбербанке с 21 года;

- клиенты банка оплачивают за обналичивание средств в любом банкомате 3 %, а за просрочку взимается штраф в размере 38 %;

- льготный период составляет 55 дней.

В отличие от других банков Сбербанк выдает кредитки индивидуальным предпринимателям. Кредитный лимит устанавливается индивидуально, в зависимости от информации о доходах, которую предоставит клиент. Сбербанк разрешает повышать лимит по карте, если клиент будет вовремя проводить погашение и представит документы о том, что его доходы повысились. В конце договора обязательно указываются данные клиента. Благодаря тому, что договор является универсальным, клиент может подключить к кредитке какую-либо дополнительную услугу, ему потребуется только написать заявление в любом отделении.

Банк позволяет оформлять кредитки с 18 лет и до 70, что больше на 5 лет по сравнению с большинством других кредитных учреждений. Для получения кредитки в Тинькоффе не требуется информация о доходах, что делает продукт от банка популярным среди клиентов. Но при предоставлении справки о доходах есть возможность оформить карту с большим лимитом. Для заключения договора клиенту понадобится только паспорт и любой другой документ, удостоверяющий личность.

Грейс-период, как и в других банках, здесь 55 дней, а вот за обналичивание средств с клиента снимается комиссия от 300 руб. за каждую транзакцию, причем она может отличаться в разных банкоматах.

Также в кредитном договоре Тинькоффа обозначено, что при просрочке платежа клиент оплачивает штраф в размере 590 руб., а за каждый день взимается по 0,2 %. Если держатель кредитки будет постоянно допускать несвоевременность взноса платежей, банк вправе увеличить его штрафную санкцию за каждый день до 1 %. Также Тинькофф за обслуживание кредиток берет ежегодную комиссию. Максимально на Платиновой карте Тинькоффа можно запросить до 300 тыс. руб., что другие банки не предлагают.

Все кредитные учреждения на территории России предоставляют своим клиентам возможность оформить кредитную карту. Так, для зарплатных клиентов, постоянных и вкладчиков у банка будут более выгодные условия по размеру лимита. Некоторые банки, например, не обращают внимания на кредитную историю, другие придают ей большое значение так, что получить новую кредитку будет невозможно, если клиент в прошлом постоянно допускал просрочки платежей. Всем зарплатным клиентам банков нет необходимости предоставлять информацию о доходах для оформления договора, она уже находится в базах данных. Одни банки не выдают кредитные карты без предоставления справки о доходах, другие выдают. Практически все банки позволяют потенциальным клиентам делать запрос на получение кредитки через интернет, а получать ее в отделении, иногда по почте без посещения банка. В остальном условия договоров одинаковы. Кредитная карта Киви имеет свои особенности использования.

Где взять кредитную карту мгновенной выдачи? Смотрите тут.

Перед тем как пользоваться картой, а тем более подписывать кредитный договор рекомендуется внимательно читать его содержание, а при возникновении вопросов, уточнять их еще до подписания документа.

Кредитный договор на получение карты с определенным лимитом состоит из нескольких основных пунктов.В основных положениях отображаются следующие моменты. В Предмете договора:

- наименования сторон (Банк–Клиент), которые приходят к согласию;

- размер кредитного лимита, на какой срок можно взять средства, какие необходимо будет платить проценты;

- порядок предоставления средств в долг и погашения задолженности.

В Обязанностях сторон – сроки, когда указанная сумма может быть взята, а также как:

- начисляются проценты;

- банк будет информировать клиента на тот случай, если условия предоставления средств изменятся;

- уплачивать проценты и полностью рассчитаться с долгом.

В разделе Форс-мажорных обстоятельств указываются ситуации, когда, например, клиент не может вернуть средства по причинам, от него независящим. В разделе Разрешения споров говорится о том, как стороны будут решать конфликтные ситуации, если таковые возникнут. В пункте Юридические адреса отображаются данные банка и клиента, их фактические адреса, контакты и другое.

Все кредитные договоры должны быть составлены таким образом, чтобы их содержание не противоречило законодательству РФ и кредитной политике конкретного банка.

Каждый договор защищает не только интересы банка, но и клиента.

К основным условиям выдачи средств, которые отображаются в договорах на получение кредитных карт, относятся:

- тип карты, она обычно является кредитной или универсальной;

- выдаваемая валюта;

- размер кредитного лимита;

- период кредитования;

- сколько длится льготный период;

- проценты за использование средств;

- какую сумму необходимо вносить ежемесячно, если средства не будут возвращены до окончания льготного периода;

- как рассчитываться с банком;

- каковы тарифы за просрочку платежей;

- к каким услугам банка можно получить доступ с этой картой;

- обслуживание кредитки является платным или бесплатным.

К условиям оформления кредитных карт также относится количество документов, которые требует банк для получения средств в долг.

Образец договора на кредитку у каждого банка выложен на официальном сайте. В электронном виде его можно прочитать, прежде чем подавать заявку на получение пластика, а также.

Образец договора на получение кредитной карты тут.

Чаще всего владельцы кредиток, не желая пользоваться заемными средствами, выбрасывают или уничтожают пластик, при этом они забывают, что обязанности по договору у них остаются до того момента, пока соглашение не будет расторгнуто. Несмотря на то, что картой владелец не пользуется, но карточный счет, закрепленный за пластиком, остается.

Если за обслуживание карты взимается комиссия, о чем клиент может просто забыть, то эта сумма пойдет ему в задолженность.

Поэтому наилучшим выход является расторжение договора на кредитную карту. С этой целью необходимо:

- проверить остаток по карте и погасить имеющуюся задолженность;

- прийти в банк с договором и кредиткой;

- написать заявление об отключении всех платных услуг, которые были подключены к карте;

- написать заявление на отказ от кредитки;

- дополнительно оплатить закрытие карточного счета, если это предусмотрено в конкретном банке.

После оформления необходимых документов сотрудник банка обязан уничтожить кредитку на глазах у клиента. В конце клиент может попросить банк выдать справку о том, что кредитный договор расторгнут, а задолженность отсутствует.