Что такое анализ финансового состояния должника. Правила проведения арбитражными управляющими финансового анализа Финансовый анализ временного управляющего

Г. В. Кальварский

канд.эк.н., доцент, профессор кафедры антикризисного управления Международного банковского института, эксперт Арбитражного суда Санкт-Петербурга и Ленинградской области

Н. А. Львова

канд.эк.н., доцент кафедры теории кредита и финансового менеджмента экономического факультета СПбГУ, в прошлом сотрудник ФСФО России

Журнал «Эффективное антикризисное управление » №3 за 2013 год

Финансовая диагностика кризисного предприятия не ограничивается анализом его финансового положения. Как правило, банкротство происходит не потому, что предприятие становится неплатежеспособным и финансово неустойчивым, а из-за того, что рынок перестает в него «верить» . Хронически убыточное предприятие, не оправдывающее основную цель своего существования, вряд ли будет реабилитировано в кризисной ситуации. Итак, следующим ключевым направлением финансовой диагностики выступает анализ рентабельности. «Правила проведения арбитражным управляющим финансового анализа» предусматривают оценку коэффициента рентабельности активов и нормы чистой прибыли, отнесенных законодателем к группе коэффициентов деловой активности (табл. 5):

Таблица 5. Коэффициенты, характеризующие деловую активность кризисного предприятия (составлена по: )

На наш взгляд, состав показателей рентабельности должен быть расширен как минимум за счет показателя рентабельности собственного капитала (return on equity, ROE), зачастую выступающего отправной точкой комплексного декомпозиционного анализа финансово-хозяйственной деятельности предприятия . Весьма полезной в этом отношении представляется модель рентабельности собственного капитала Дюпон (DuPont ROE Model): ROE = (Pn / S) (S / A) (A / E), где Pn – чистая прибыль; S – выручка; A – активы; Е – собственный капитал.

Факторный анализ рентабельности собственного капитала, проведенный с учетом отраслевой специфики предприятия, позволит получить предварительное представление о возможных направлениях антикризисного управления. Как видно из формулы, рентабельность собственного капитала предприятия определяется тремя факторами: рентабельностью продаж, оборачиваемостью активов и финансовым левериджем. Данные факторы обобщают не только все стороны финансово-хозяйственной деятельности предприятия, но и его бухгалтерскую отчетность: «…первый фактор обобщает «Отчет о прибылях и убытках», второй – актив баланса, третий – пассив баланса» . Успешным является предприятие, активно вовлекающее в хозяйственный оборот имеющиеся средства для производства рентабельной продукции, эффективно управляющее финансовой структурой.

Подытоживая вышесказанное, отметим, что экономический смысл диагностики кризисного предприятия в настоящее время воспринимается, как правило, формально, финансовый анализ превращается в рутинную техническую процедуру. С нашей точки зрения, было бы целесообразно руководствоваться принципом приоритета экономического содержания над юридической формой. Представляется, что соблюдение данного принципа является залогом качества финансовой диагностики, а следовательно, повышает эффективность антикризисного управления. Кроме того, методика финансовой диагностики должна отвечать конкретным условиям хозяйствования, то есть необходимо следовать не только принципам полноты и достоверности, но и принципу существенности, по возможности полагаясь на грамотное и неангажированное экспертное суждение.

Список литературы:

17. Fabozzi F. J. Bond markets, analysis and strategies. 6-th ed. New Jersey: Pearson Prentice Hall, 2006.760 с.

18. http://www.creditrisk.ru Falkenstein E. RiskCalcTM for Private Companies: Moody"s Default Model. N. Y., 2000

. http://www.creditrisk.ru/publications/files_attached/Moodys_Default_Model.pdf .19. Palepu K . G., Healy P. M., Bernard V. L . et al. Business Analysis and Valuation. IFRS Edition. London: Thomson Learning, 2007. 788 p.

Документ утратил практическую ценность в связи с постановлением Правительства РФ от 15.04.03 г. № 218, отменяющим постановление Правительства РФ «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» от 20.05.94 г. № 498.

SWOT-анализ предприятия предполагает оценку наиболее значимых факторов, которые определяют его финансово-хозяйственную деятельность и делятся на четыре группы: сильные стороны (Strengths), слабые стороны (Weaknesses), возможности (Opportunities) и угрозы (Threats). Первая и вторая группы факторов являются внутренними, третья и четвертая – внешними.

Согласно методике, коэффициент текущей ликвидности отражает обеспеченность оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств.

Коэффициент текущей ликвидности рассчитывается как отношение оборотных активов к величине краткосрочных обязательств.

Документ утратил силу начиная с годовой бухгалтерской отчетности за 2011 г. в связи с изданием Приказа Минфина РФ от 22.09.2010 № 108н.

Анализ трактовок платежеспособности предприятия с позиций теории динамического баланса (допущение о непрерывности деятельности) и теории статического баланса (допущение о ликвидации) представлен в работах М. Л. Пятова, см., например: .

Коммерческий кредит представляет собой кредит в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг, предусмотренный договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками .

Отметим, что продолжительность производственного, операционного и финансового циклов предприятия имеет существенную отраслевую специфику. Сведения, необходимые для оценки соответствующих среднеотраслевых значений, ежегодно публикуются Росстатом, например, в статистическом сборнике «Финансы России».

«Факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами (допущение временной определенности фактов хозяйственной деятельности)» .

Подробнее о трактовках и методических основах анализа финансовой устойчивости см.: .

В соответствии с данным правилом методические основы анализа финансовой устойчивости фирмы представлены так называемыми структурными моделями, наиболее известными из которых являются модели КМВ-Мертона. Достаточно подробную характеристику структурных моделей прогнозирования дефолта см.: . О логике и особенностях моделей КМВ-Мертона см.: . Структурные модели широко используются в развитых странах, однако сфера их применения ограничена оценкой финансовой устойчивости публичных компаний, котирующих свои акции на ликвидном фондовом рынке, и, следовательно, структурные модели вряд ли могут быть рекомендованы в качестве универсального инструмента финансовой диагностики российских предприятий.

По статистике агентства Moody"s, в среднем за год банкротится около 1,5% фирм, тогда как отрицательное значение чистых активов по балансовым оценкам наблюдается в среднем у 10,0% фирм .

Отметим, что анализ деловой активности предприятия, представленный преимущественно анализом коэффициентов оборачиваемости, часто выделяется в отдельный блок анализа результатов финансово-хозяйственной деятельности наряду с анализом прибыльности и рентабельности.

Подробный алгоритм декомпозиционного финансового анализа на основе моделей Дюпон см.: . Альтернативную модель декомпозиционного анализа рентабельности см.: .

Анализ денежного состояния обычно производится самими предпринимателями в целях своевременного обнаружения кризисного положения. Однако есть и исключения.

Анализ финансового состояния должника выполняется временным управляющим для определения совокупной стоимости имущества организации. Необходимо это для того, чтобы узнать возможности для восстановления платёжеспособности, оплаты судебных расходов, арбитражных управляющим.

Анализ включает в себя определение списка кредиторов. Список понадобиться для проведения первого собрания кредиторов.

Основные черты анализа финансового состояния должника

Основной её целью является определение перспектив банкрота.

Дополнительными целями являются:

Основной её целью является определение перспектив банкрота.

Дополнительными целями являются:

- Определение потенциала , обоснование необходимости проведения банкротства.

- Определение вероятности оплаты судебных расходов при условии продажи имущества организации.

- Определение оптимальной стратегии внешнего управления.

- Инициация запроса в арбитражный суд на предмет завершения этапа финансового оздоровления и активизация конкурсного производства.

- Инициация запроса о завершении конкурсного производства, активизация этапа внешнего управления.

После обнаружения перспектив решается вопрос с тем, какой этап будет следующим:

- Финансовое оздоровление . Актуально в том случае, если должник имеет ресурсы для оплаты счетов от кредиторов.

- Внешнее управление . Вводится тогда, когда возможно погасить обязательства, не останавливая деятельность организации, а изменив её (перемена ассортимента, продажа части имущества).

- Конкурсное производство . Запускается в крайнем случае. Тогда, когда у должника нет ресурсов и перспектив для погашения обязательств.

Если имеются нужные условия и обе стороны дают своё согласие, возможно заключение мирового соглашения с кредиторами.

Анализ должен помочь в определении следующих пунктов:

- Потенциал для восстановления платёжеспособности . Предполагает оплату счетов кредиторов, входящих в реестр. изложено в предыдущей статье.

- Оптимальный следующий из .

- Возможности банкрота по уплате судебных расходов.

В понятие судебных расходов входят:

- счёт за госпошлину;

- счёт за выполнение банкротства (оценка имущества, выполнение торгов);

- счёт за выплату вознаграждения арбитражному управляющему.

Анализ производится на основании следующих данных:

- бухгалтерские балансы;

- первичные бухгалтерские бумаги за 24 месяца до инициации дела о банкротстве;

- информация на основе ежегодных инвентаризаций;

- статистическая и налоговая отчётность;

- регистры бухгалтерского и налогового учёта;

- результаты проверки аудиторов;

- результаты отчётов оценщиков;

- учредительные бумаги;

- сметы, калькуляции.

При проведении процедуры возможно использование не всех бумаг, но только имеющихся у организации.

Процедура производится временным управляющим.

Особенности анализа сделок

Анализ сделок имеет свои особенности. Производится он для определения сделок, проведённых незаконно или не соответствующих рыночным законом.

Данные мероприятия могли привести к банкротству организации.

Анализ сделок имеет свои особенности. Производится он для определения сделок, проведённых незаконно или не соответствующих рыночным законом.

Данные мероприятия могли привести к банкротству организации.

К процедурам, противоречащим рыночным условиям, относятся:

- Отчуждение имущества, которое не относится к купле-продаже. Такое мероприятие производится с целью замещения объектов, находящихся во владении организации, на менее ликвидные объекты.

- Купля-продажа, выполненная на заведомо невыгодных для банкрота положения.

- Купля-продажа с участием имущества, без которого нельзя осуществлять деятельность данной организации.

- Сделка, предполагающая обязательства банкрота, не подкреплённые имуществом.

- Купля-продажа, связанная с покупкой неликвидного имущества.

- Сделки, предполагающие замену имеющихся обязательств иными, произведенными на заведомо невыгодных положениях.

- Кризисное положение появилось не в процессе воздействия объективных причин, но из-за осознанных действий управляющих.

- Банкрот понёс обширный ущерб.

При обнаружении данных симптомов у арбитражного управляющего имеются основания подать документ на инициацию уголовного дела по соответствующей статье.

Составляющие анализа

Анализ финансового состояния должника условно можно подразделить на четыре части:

Анализ финансового состояния должника условно можно подразделить на четыре части:

- Проверка активов и пассивов организации;

- Проверка вероятности безубыточной работы банкрота;

- Проверка хозяйственной, инвестиционной и финансовой работы организации. Отслеживание её положения на финансовом рынке;

- Выявление коэффициентов деятельности компании для анализа платёжеспособности, денежной устойчивости и активности.

Сначала управляющий приступает к просмотру коэффициентов, которые дадут знания о финансово-хозяйственной работе организации. Для расчётов и выявления коэффициентов потребуется ряд документов.

Рассмотрим особенности показателей, используемых при анализе:

При расчёте коэффициентов важно анализировать каждый показатель отдельно, отслеживать его динамику.

При работе с ними важно принимать во внимание:

- отрасль деятельности организации,

- производственный цикл,

- структуру активов,

- особенности займов,

- скорость оборота.

Коэффициенты и нюансы работы с ними

Для оценки платёжеспособности банкрота потребуются следующие данные:

Для оценки платёжеспособности банкрота потребуются следующие данные:

- коэффициент абсолютной ликвидности;

- данные об обеспеченности займов банкрота имеющимися активами;

- коэффициент ликвидности на сегодня;

- возможности оплаты текущих займов.

Коэффициент текущей ликвидности поможет проанализировать наличие ресурсов у предприятия для продолжения работы и покрытия имеющихся обязательств. Высчитывается он через соотношения ликвидных активов к нынешним займам банкрота.

При расчётах могут быть учтена стоимость ликвидных активов на оборот, краткосрочных дебиторских займов. Не принимается во внимание показатель «Запасы» и совокупность долгосрочных дебиторских займов.

Рассматриваемый коэффициент является самым употребляемым. Он применяется для анализа инвестиционной привлекательности компании, а также выявления возможностей покрытия долгосрочных займов.

Анализ деловой активности предполагает принятие во внимание порядка предоставления информации в разных видах документов. В одних формах данные вписываются за отчётную дату, в других представляют собой результат отчётного отрезка.

Рассмотрение финансовой деятельности предприятия предполагает анализ активов и пассивов, а также потенциал к работе без убытков. При работе управляющий может учитывать такие показатели, как внеоборотные активы, оборотные активы, дополнительные обязательства.

Особенности работы арбитражного управляющего

Внешний управляющий руководствуется двумя принципами в своей работе:

Внешний управляющий руководствуется двумя принципами в своей работе:

- принцип полноты;

- принцип достоверности.

Однако не всегда, по объективным причинам, можно соблюдать данные условия.

Принцип полноты может быть нарушен в том случае, если организация не имеет нужных показателей для определения коэффициентов. Принцип достоверности может быть нарушен в том случае, если управляющие компании предоставят неполную информацию или же произведут её фальсификацию.

Для соблюдения всех принципов управляющему неизбежно придётся прибегать к дополнительным источникам информации и проверкам. Это поможет определить полноту данных, восполнить все пробелы, определить подлинность полученных данных.

Почему управляющий должен так вдумчиво подойти к вопросу анализа состояния компаний? От верности этого мероприятия зависит адекватность дальнейших действий. Подлинная информация поможет определить, на какой этап банкротства стоит перевести организацию.

Последним этапом анализа является подготовка результатов и документов, основной вопрос которых — определение потенциала к возможности восстановления платёжеспособности компании.

Анализ позволяет определить потенциал восстановления платёжеспособности.

Управляющий определяет, стоит ли проводить банкротство, хватит ли средств на выплату судебных издержек и предоставление вознаграждения арбитражному управляющему. Точные данные, используемые при расчётах, помогут вывести объективные результаты.

Смотрите пример анализа при помощи специальной программы на видео:

Дальнейшим этапом будет определение оптимальных действий с банкротом. Этот этап производится на основе полученных данных. При работе важен объективный взгляд менеджера, его добросовестность, так как большое значение имеет личный фактор.

(кликните, чтобы открыть)

Существует множество понятий финансового анализа. Самое обобщенное из них: финансовый анализ – это изучение основных показателей финансового состояния и финансовых результатов деятельности организации с целью принятия заинтересованными лицами управленческих, инвестиционных и прочих решений.

Определение термина «банкротство»

Банкротство, или неплатежеспособность (англ. » bankruptcy») – это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Определение, основные понятия и процедуры, связанные с банкротством предприятий (юридических лиц), содержатся в Федеральном законе от 26.10.2002 г. N 127-ФЗ «О несостоятельности (банкротстве)».

Законодательство в сфере финансового анализа при банкротстве

Процедура банкротства имеет четкий алгоритм действий согласно Федеральному закону от 26.10.2002 г. №127-ФЗ «О несостоятельности (банкротстве)». Несколько статей данного закона конкретно регламентируют именно процедуру финансового анализа при банкротстве. В законе указано:

- когда проводится финансовый анализ в процедуре банкротства;

- кем он проводится;

- на основании какой документации он проводится;

- какие выводы по финансовому анализу при банкротстве должны быть представлены.

В делах о банкротстве предприятий используются нормативные документы, регулирующие принципы и условия проведения финансового анализа арбитражными управляющими и осуществление их функциональных полномочий:

- Постановление Правительства РФ от 25.06.2003 №367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа»;

- Постановление Правительства РФ от 27.12.2004 №855 «Об утверждении временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства».

В соответствии с постановлением №367, анализ финансового положения контрагента в стадии банкротства проводится на основании бухгалтерской отчетности организации. Поэтому все показатели деятельности организации делятся на 4 группы.

- Основные показатели финансово-хозяйственной деятельности.

- Коэффициенты, характеризующие платежеспособность должника:

- коэффициент абсолютной ликвидности;

- коэффициент текущей ликвидности;

- показатель обеспеченности обязательств должника его активами;

- степень платежеспособности по текущим обязательствам.

- Коэффициенты, характеризующие финансовую устойчивость должника:

- коэффициент автономии (финансовой независимости);

- коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах);

- доля просроченной кредиторской задолженности в пассивах;

- показатель отношения дебиторской задолженности к совокупным активам.

- Коэффициенты, характеризующие деловую активность должника

- рентабельность активов;

- норма чистой прибыли.

Коэффициенты, характеризующие платежеспособность должника формируют основную группу коэффициентов финансового состояния в рассчитываемом процессе анализа.

Данные коэффициенты целесообразно анализировать в поквартальной динамике, не менее чем за 2 года. Полученные результаты дают более четкую картину для понимания того, что происходило с предприятием в последнее время. Согласно подпункту 6 Постановления №367 для анализа финансового состояния должника рекомендуется определить причины утраты платежеспособности компании и сделать выводы о возможности (или невозможности) восстановления платежеспособности предприятия.

Для расчета данных показателей можно применить Распоряжение ФУДН при Госкомимуществе от 12.08.1994 №31-р «Об утверждении Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса».

Показатели платежеспособности имеют огромное значение для организации, но необходимо учитывать, что их применение для отдельного расчета, не беря во внимание другие коэффициенты, показатели, невозможно. Все должно быть в совокупности.

Для чего используется анализ финансового состояния предприятия

Финансовое состояние отражает текущую ситуацию в организации с точки зрения материального, инвестиционного и хозяйственного положения. Эта характеристика позволяет оценить имеющуюся обстановку и определить возможности к дальнейшему развитию.

Исследование финансового состояния предприятия необходимо при проведении судебной и досудебной процедуры признания банкротства. Его задачей является определение следующих аспектов:

- текущее положения организации;

- возможность ее развития в перспективе;

- имеющиеся активы и пассивы для выполнения долговых обязательств перед кредиторами и покрытия судебных издержек.

Ответы на все эти вопросы являются крайне важными не только для руководителей организации, но и для партнеров, контрагентов и подрядчиков. Анализ финансового положения является обязательным при проведении процедуры признания предприятия банкротом.

Аудит при банкротстве предприятия

В основном аудиторов привлекают на добанкротной стадии, когда идут суды между кредиторами.

По ее мнению, стоимость услуг аудиторских фирм полностью окупаются эффектом, который может получить конкурсный управляющий. Основная цель аудита предприятия в рамках процедуры банкротства – увеличить конкурсную массу. Для этого аудиторы проводят экспертизу сделок с последующим возвратом активов, выявляют признаки фиктивного и преднамеренного банкротства, проводят экспертизу формирования кредиторской задолженности в предбанкротный период.

Практически всегда обнаруживается вывод активов, мнимые сделки, поэтому в целях увеличения конкурсной массы рекомендуется использовать аудитора. Многие помнят резонансное дело Уралсевергаза. Создавались управляющие компании, которым отгружалась электроэнергия и тепло. Эти фирмы были созданы путем вывода денежных средств, все долги оставались у Уралсевергаза. Действительно, такое бывает нередко. При проведении экспертизы организаций, которые задолжали крупные суммы денег, может оказаться, что фирмы создавались не для оказания услуг населению, а для вывода активов.

Процедура анализа

Анализ финансового состояния физического лица при банкротстве должен ответить на ряд вопросов, встающих перед судом. От их решения зависит, будет ли признан заявитель банкротом, или же нет.

Итак, основные цели финансовой оценки:

- Получить ответ на вопрос, имеет ли должник возможность самостоятельно погасить задолженность перед кредиторами.

- Найти законные обоснования для начала процедуры банкротства.

- Определить, хватит ли у гражданина средств для уплаты судебных пошлин и вознаграждения назначенному ему финансовому управляющему.

- Произвести проверку деятельности заявителя на предмет возможного мошенничества – попытки проведения фиктивного банкротства.

Несмотря на всю важность произведения анализа финансовых дел гражданина для признания его банкротом, в правовых нормативах данная процедура никак не прописана. В отношении банкротящихся организаций существует постановление от 2003 года, согласно которому за основу при оценке их финансового состояния берётся бухгалтерская отчётность за определённый период.

По аналогии с этим постановлением, финансовый анализ при банкротстве физического лица при банкротстве производится примерно схожим образом. Все выводы о его платёжеспособности делаются на оценке его налоговой и бухгалтерской отчётности.

Обычно во внимание принимаются следующие документы:

- Справка об уплате налогов с начисленной заработной платы (2НДФЛ).

- Документация финансового и материального характера – договоры с банками на открытие/закрытие счетов, платёжные документы, договоры купли/продажи как движимого, так и недвижимого имущества.

- Данные государственного реестра, ГИБДД, БТИ, кадастровой службы относительно имеющейся у должника собственности.

- Список кредиторов с размерами предъявляемых гражданину финансовых претензий.

На основании изучения данных материалов судебными органами делаются выводы – может ли данное лицо производить обслуживание своих долгов, или нет. Так, если всей суммы его ежемесячных доходов явно не хватает на покрытие ежемесячных платежей по обслуживанию долга, то гражданин признаётся банкротом. Если он обладает неким ценным имуществом, за счёт продажи которого можно произвести полное или частичное погашение долга, ему будет сделано подобное предложение.

Выгода должника при заключении мирового соглашения и самостоятельной реализации своего имущества заключается в размере вырученных денег. Допустим, продавая автомобиль или дачный дом, человек имеет возможность самостоятельно установить цену и выбирать покупателя.

При реализации отчуждённого имущества с аукциона, для приставов главной целью будет быстрее реализовать его. Соответственно, и разница в размере выручки в первом и втором случае бывает весьма существенной.

Этапы банкротства

Вся процедура осуществляется в несколько шагов. Только после прохождения всех этапов, гражданин освобождается от своих долговых обязательств перед всеми кредиторами.

- Составление заявления о банкротстве и подача его в судебные инстанции.

- Оценка финансовой состоятельности гражданина.

- Признание судом человека банкротом.

- Назначение финансового управляющего - уполномоченного лица, призванного следить за любыми действиями банкрота при заключении имущественных или финансовых договоров.

- Опись ликвидного имущества, согласно закону подлежащего отчуждению.

- Реализация описанного имущества.

- Выплата долгов из вырученных денег в соответствии с очерёдностью кредиторов.

- Официальное признание гражданина свободным от всех обязательств по кредитам.

Одним из существенных этапов всей процедуры является анализ финансового состояния должника при банкротстве физического лица. Цель его – подтвердить или опровергнуть утверждение потенциального банкрота о невозможности производить выплаты по образовавшейся у него задолженности перед третьими лицами.

Перед подачей заявления о банкротстве, следует учитывать, что данная процедура не является бесплатной. Потенциальному банкроту придётся оплатить вознаграждение назначенному финансовому управляющему. В среднем его размер составляет 25 тысяч рублей. Обязанность оплаты услуг управляющего вменяется банкротящимся лицам постановлением статьи №20-6 законодательства о банкротстве.

Помимо этого, гражданину придётся оплатить судебные издержки:

- Государственную пошлину в размере 6-ти тысяч рублей.

- Оплата всей почтовой переписки судебных органов с прочими инстанциями, касательно сути вопроса.

- Публикация в СМИ объявления о банкротстве.

Процедура банкротства

В рамках дел о банкротстве предприятий применяются следующие процедуры:

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Наблюдение применяется для сохранения имущества должника, проведения анализа финансового его состояния, составления реестра требований кредиторов.

Финансовое оздоровление, как процедура банкротства, применяется к должнику в целях восстановления его платежеспособности и погашения задолженности. Для этого же применяется.внешнее управление

Конкурсное производство – эта процедура, применяемая в деле о банкротстве, в целях соразмерного удовлетворения должником требований кредиторов.

Для прекращения банкротства по соглашению сторон используется мировое соглашение — достижение соглашения между должником и кредиторами.

Процедуры банкротства предприятий (юридических лиц) и граждан отличаются. В последнем случае нет внешнего управления, финансового оздоровления, наблюдения.

Кто оценивает финансовое положение компании

Для точности проведения оценки важны не только современные и проверенные практикой методики, но и специалисты, которые обладают достаточной квалификацией. Большинство финансовых аналитиков – это бухгалтеры, аудиторы, финансисты, имеющие огромный опыт работы, как в государственных, так и в частных структурах.

Специалисту, через руки которого прошли тысячи финансовых документов, зачастую достаточно даже поверхностного взгляда на баланс организации и он довольно точно сможет определить, что собой представляет конкретная фирма.

А детальная проверка финансовой отчетности такой фирмы наглядно покажет цели деятельности этой организации, и уж тем более степень ее надежности.

Как проводить анализ финансового состояния физического лица при банкротстве

Анализ финансов потенциального банкрота проводится с учетом ст. 213.9 ФЗ РФ №127-ФЗ «О несостоятельности».

Порядок ее проведения включает несколько стадий:

- Составление коэффициента работы компании. Он необходим для дальнейшего определения уровня платежеспособности, финансовой независимости и активности.

- Проверка всех активов и пассивов фирмы. Определяется ликвидность и количественно-качественные показатели.

- Удостоверение в том, что банкрот (физлицо или предприятие) действительно не может работать безубыточно.

- Изучение положения организации на финансовом рынке. Проверяют рентабельность произведенных фирмой вложений, то, насколько продуктивной оказывается ведомая ею деятельность.

Коэффициент дает знания об особенностях работы предприятия в экономической сфере.

Анализ активов и пассивов должника

Знание об активах должника позволяет оценить целесообразность дальнейшего их использования и выявить резервы, могущие обеспечить и восстановить возможность платить по счетам. В ходе оценки проверяется ликвидность, вовлеченность финансов в работу компании, определяется отсутствие или наличие прав на отдельные категории имущества. Управляющий изучает условия получения этого имущество, проверяет возможность возврата собственности, находящейся в залоге.

Проанализировав пассивы, узнают об обязательствах. Это позволяет начать программу их реструктуризации, оспорить или прекратить сделку.

Анализ возможности реструктуризации задолженности (восстановления платежеспособности) должника

На основании сведений, полученных после оценки активов и пассивов, анализируется наличие возможностей реструктурировать долг, восстановить возможность оплачивать долги и выполнить взятые обязательства. Чтобы доказать свое право реструктуризироваться гражданин (компания) обязан (п.1, ст. 213.13 ФЗ РФ «О несостоятельности»):

- обладать реальными источниками дохода к моменту назначения даты реструктуризации;

- не быть судимым за преступления в экономической сфере (в крайнем случае, судимость должна быть снята или погашена);

- не иметь финансовых проблем (не быть признанным банкротом) в течение 5 последних лет;

- не работать над реконструкцией долга в течение последних 8 лет.

Учитывают происхождение и величину доходов, прожиточный минимум, сумму долга и процентов по нему, время, которое потребуется для его погашения. Если результат оказывается положительным, принимаются меры для восстановления платежеспособности.

Защита от мошенничества

Проверка состояния финансов заявителя является одной из мер защиты от возможного мошенничества. Данная процедура по своему назначению аналогична такой же проверке состояния дел фирмы при банкротстве юридических лиц. Дело в том, что часто под видом банкротства делаются попытки отдельных лиц и даже целых компаний уйти от долговой ответственности перед кредиторами.

Проверка состояния финансов заявителя является одной из мер защиты от возможного мошенничества. Данная процедура по своему назначению аналогична такой же проверке состояния дел фирмы при банкротстве юридических лиц. Дело в том, что часто под видом банкротства делаются попытки отдельных лиц и даже целых компаний уйти от долговой ответственности перед кредиторами.

При этом должник производит ряд незаконных операций:

- Преднамеренное сокрытие части получаемых им на деле доходов: от коммерческой деятельности, ренты, заработной платы и так далее.

- Переоформление принадлежащего ему имущества на сторонние организации или на третьих лиц.

Ведь согласно российскому законодательству, лицо имеющее возможность обслуживать свои кредиты, обязано это делать. Если же оно преднамеренно уклоняется от данной обязанности, то к нему могут быть применены различные меры правового воздействия – вплоть до уголовного преследования по статье «Мошенничество».

По закону преднамеренное банкротство может караться достаточно строго – вплоть до 6-ти лет тюремного заключения. Подобному наказанию подвергаются как ответственные руководители организаций-псевдобанкротов, - директора и главбухи, так рядовые граждане, решившие использовать закон о банкротстве в своих корыстных интересах. В отношении физических лиц подобные поправки были внесены в уголовное законодательство РФ совместно с принятием закона о банкротстве частных лиц.

Что такое ложная несостоятельность, ответственность при выявлении

Ложной несостоятельностью признается процесс передачи в адрес уполномоченных органов ложной информации о финансовом положении конкретного лица. При этом подавать такую информацию может сам заемщик или же заинтересованное лицо без его ведома.

Целью является уничтожение чужой репутации в определенных кругах или же попытка уклониться от выполнения взятых ранее обязательств. Наказание за ложную информацию выбирают в соответствии с серьезностью проступка. Так, если в суд был подан обычный иск о несостоятельности, суть которого не соответствует действительности, виновному грозит:

- штраф;

- арест до полугода;

- лишение права занимать определенные должности;

- ограничение свободы, сроком до 3 лет;

- лишение свободы, сроком до 3 лет.

Если был нанесен серьезный экономический ущерб, то срок тюремного заключения и размер штрафа увеличивают. Ложное банкротство может быть выявлено в процессе наблюдения.

Какая формула используется для расчета степени платежеспособности

С целью расчета степени платежеспособности пользуются формулой:

, где

, где

Квп – коэффициент, свидетельствующий о восстановлении платежеспособности;

Ктл- текущая ликвидность;

Кнорм – значение текущей ликвидности в нормативном отношении;

Т – отчетный период, за который был произведен анализ.

Если первое значение в списке больше 1, то предприятие платежеспособно или же способно восстановить платежеспособность в течение 6 месяцев. При уменьшении показателя до 0.9 и меньше, шансов на восстановление платежеспособности у предприятия нет.

Образец анализа при подсчете стоимости имущества

Для анализа подсчета стоимости имущества компании необходимо располагать сведениями о:

- внеоборотных и оборотных активах на начало и конец периода;

- абсолютной величине активов;

- удельном весе активов за каждый из периодов;

- абсолютных и относительных показателях.

Анализ финансового состояния гражданина банкротство образец: Анализ делается в виде таблицы (инструкции для последующего выявления способов оздоровления предприятии) из двух основных колонок слева – внеоборотные и оборотные активы. Все остальные показатели записываются сверху. После проведения подсчетов в каждой из двух колонок прописывается итог, завершается бланк балансом. Выглядит все это примерно так (финансовый анализ физического лица при банкротстве образец):

| Показатели | Абсолютная величина | Удельный вес | Абсолютный показатель | Относительный показатель |

| Внеоборотные активы | Нематериальные | |||

| Основные | ||||

| Итог | ||||

| Оборотные активы | Затраты | |||

| Запасы | ||||

| Итог | ||||

| Баланс |

Анализ финансового состояния должника позволяет понять увеличиваются или уменьшаются активы предприятия, способно ли оно оплатить свои долги. Это крайне важная процедура, без которой невозможно осуществить процесс банкротства в рамках закона.

Нюансы оценки состоятельности физического лица

При финансовом анализе в расчёт берутся основные факторы, характеризующие состояние дел должника. Сопоставляя их, судебные органы могут с высокой долей вероятности определить платёжеспособность гражданина. Данные факторы условно подразделяются на внешние и внутренние.

При финансовом анализе в расчёт берутся основные факторы, характеризующие состояние дел должника. Сопоставляя их, судебные органы могут с высокой долей вероятности определить платёжеспособность гражданина. Данные факторы условно подразделяются на внешние и внутренние.

К внутренним обычно относятся:

- Общий размер задолженности человека.

- Размеры его доходов.

- Количество лиц, которые предъявляют к нему претензии финансового характера.

Внешними называют факторы, независящие от конкретного человека, но также оказывающие влияние на его платёжеспособность.

Их несколько больше, нежели внутренних:

- Макроэкономическое состояние региона проживания должника. Чем благополучнее в этом отношении регион, тем выше уровень доходов населения, больше возможности найти высокооплачиваемую работу.

- Стоимость жизни. Чем меньшая часть доходов человека уходит на повседневные нужды – продукты питания, медикаменты, коммунальные платежи, - тем больше денег у него остаётся на оплату долгов.

- Возможности местного рынка труда. Определяет, насколько востребованы профессиональные навыки гражданина в месте его проживания.

- Уровень инфляции в регионе.

- Средний размер налоговых выплат. Сюда входят как прямые, так и косвенные налоги – транспортный, имущественный, земельный и так далее.

После сопоставления всех этих факторов, управляющий или иной судебный чиновник принимает решение, насколько вероятна возможность погашения человеком образовавшейся у него задолженности. Если таковой возможности у него нет, то в судебные органы подаётся отчёт о целесообразности признания гражданином банкротом.

Дополнительные вопросы

Может ли аудитор проводить финансовый анализ предприятия

В статье 70 закона о банкротстве отмечено, что если организация подлежит обязательному аудиту, то необходимо привлечение аудиторов для подтверждения отчетности, которая будет служить и конкурсным управляющим в том числе. Раньше аудиторов часто привлекали для проведения финансового анализа. В Федеральном законе об аудиторской деятельности, который вступил в силу в 2015 г., есть перечень аудиторских услуг, которые имеет право осуществлять аудиторская организация. Проводить финансовый анализ аудиторские фирмы не имеют права. Но и до выхода закона об аудиторской деятельности было много постановлений в разных регионах РФ, указывающих, что аудиторская фирма может привлекаться арбитражным управляющим для финансового анализа, но подписывать финансовый анализ должен только арбитражный управляющий. Хотя есть решения арбитражных судов, что возможно участие аудитора в финансовом анализе, причем его может подписывать и аудиторская фирма, и конкурсный управляющий. Но внесение поправок в закон об аудиторской деятельности четко говорит, что с 2015 года аудиторские фирмы не имеют права проводить классический финансовый анализ при банкротстве.

Могут ли заставить директора вернуть деньги по неэффективным сделкам

Многие слышали, что компания «Балтийский берег» подала иск о взыскании 613 млн. рублей убытков с бывшего руководителя, Сергея Лебединского, за то, что ряд сделок привел к банкротству компании. Указанные сделки осуществлялись сотрудниками бухгалтерии без участия руководства (этот факт доказан судом). Однако истец считает, что Лебединский С.В. должен понести ответственность, так как «не проявил необходимой степени осмотрительности». Конечно, сам по себе случай абсурден, но могут ли заставить директора вернуть деньги, если он лично принимал решение о заключении экономически нецелесообразных сделок?

«Вопрос необходимо поделить на две составляющие. Во-первых, если директор умышленно совершил сделки, которые привели к банкротству, то речь идет о доведении компании до банкротства. В таком случае установление факта преднамеренного банкротства позволит не только взыскать все долги с директора, но и в некоторых случаях привлечь последнего к уголовной ответственности. Во-вторых, могут быть совершены отдельные сделки, которые являлись экономически нецелесообразными. Такие сделки могут быть оспорены в рамках дела о банкротстве, если имело место неравноценное встречное исполнение, например, продажа имущества по заниженной цене, или наоборот, покупка неликвидных активов. При признании сделки недействительной контрагента по такой сделке обяжут все полученное по сделке вернуть банкроту, а если он это не сделает, то директора могут привлечь к субсидиарной ответственности и денежные средства будут взысканы лично с него».

«После внесения изменений в часть 4 статьи 10 ФЗ «О несостоятельности (банкротстве)» в июне 2014 года значительно возросло количество исков о привлечении руководителей юридических лиц к субсидиарной ответственности после банкротства Общества. При этом конкурсные управляющие, в том числе, ссылаются в своих доводах на совершение руководителем действий (бездействия), которые привели к неплатежеспособности Общества перед кредиторами. В ходе рассмотрение таких заявлений суд проверяет основания совершения руководителем Общества сделок и если в судебном заседании будет установлено, что действия (бездействие) руководителя также послужило причиной дальнейшего банкротства компании, то с руководителя могут быть взысканы денежные средства солидарно в размере долга Общества перед кредиторами».

Заключение

Основная задача финансового анализа должника – проанализировать причины утраты платежеспособности и сделать выводы о возможности восстановления платежеспособности компании. Грамотный финансовый анализ при появлении первых признаков несостоятельности предприятия с большой вероятностью поможет собственнику избежать процедуры банкротства.

Что касается аудита при банкротстве, он проводится, в первую очередь, для увеличения конкурсной массы путем оспаривания сделок, возврата активов, выявления признаков фиктивного банкротства.

Подпишитесь на свежие новости

Вступление в силу Приказа Минфина России от 02.07.2010 №66н «О формах бухгалтерской отчетности организаций» повлекло за собой соответствующее изменение форм бухгалтерской (финансовой) отчетности, которая является одним из основных источников информации для проведения анализа финансового состояния должника. В связи с этим в настоящий момент времени требует актуализации в соответствии с современными условиями хозяйствования и Постановление Правительства РФ от 25.06.2003 №367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» .

Финансовый анализ, в соответствии с вышеуказанным документом проводится арбитражным управляющим в следующих целях:

- подготовки предложения о возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения в отношении его соответствующей процедуры банкротства;

- определения возможности покрытия за счет имущества должника судебных расходов;

- подготовки плана внешнего управления;

- подготовки предложения об обращении в суд с ходатайством о прекращении процедуры финансового оздоровления (внешнего управления) и переходе к конкурсному производству;

- подготовки предложения об обращении в суд с ходатайством о прекращении конкурсного производства и переходе к внешнему управлению.

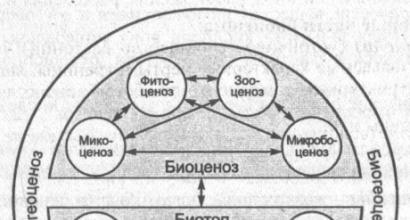

Можно представить в виде следующей модульной структуры:

Анализ завершается подготовкой выводов о возможности или невозможности восстановления платежеспособности должника, о целесообразности введения соответствующей процедуры банкротства, о возможности или невозможности покрытия судебных расходов и расходов на выплату вознаграждения арбитражному управляющему в случае, если в отношении должника введена процедура наблюдения.

Напомним, что основными источниками информации для проведения анализа финансового состояния должника являются: результаты ежегодных проводимых должником инвентаризаций; данные статистической, бухгалтерской и налоговой отчетности; регистры бухгалтерского и налогового учета; материалы аудиторской проверки; отчеты оценщиков (при их наличии); учредительные документы; планы; сметы; калькуляции и т.д.

Анализ коэффициентов, характеризующих финансово-хозяйственную деятельность должника

В первую очередь арбитражный управляющий рассчитывает и анализирует коэффициенты, характеризующие финансово-хозяйственную деятельность должника. Основные источники информации, используемые для подсчета коэффициентов финансово-хозяйственной деятельности компании-должника, представлены в нижеприведенной таблице:

| № п/п | Наименование показателя | Расчет показателя |

|---|---|---|

| 1 | Совокупные активы (пассивы) | Совокупные активы (пассивы) = Бухгалтерский баланс (ф. №1, стр. 1600) |

| 2 | Скорректированные внеоборотные активы | Скорректированные внеоборотные активы = Бухгалтерский баланс (ф. №1, стр. 1110) - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (деловая репутация) - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (организационные расходы) + Бухгалтерский баланс (ф. №1, стр. 1150) - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (капитальные затраты на арендуемые основные средства) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (незавершенные капитальные вложения) - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (незавершенные капитальные затраты на арендуемые основные средства) + Бухгалтерский баланс (ф. №1, стр. 1160) + Бухгалтерский баланс (ф. №1, стр. 1170) + Бухгалтерский баланс (ф. №1, стр. 1190) |

| 3 | Оборотные активы | Оборотные активы = Бухгалтерский баланс (ф. №1, стр. 1210) - Пояснения к бухгалтерскому балансу (товары отгруженные) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5501) + Бухгалтерский баланс (ф. №1, стр. 1250) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5305) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5510) + Бухгалтерский баланс (ф. №1, стр. 1260) + Бухгалтерский баланс (ф. №1, стр. 1220) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (задолженность участников (учредителей) по взносам в уставный капитал) + Бухгалтерский баланс (ф. №1, стр. 1320) |

| 4 | Долгосрочная дебиторская задолженность | Долгосрочная дебиторская задолженность = Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5501) |

| 5 | Ликвидные активы | Ликвидные активы = Бухгалтерский баланс (ф. №1, стр. 1250) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5305) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5510) + Бухгалтерский баланс (ф. №1, стр. 1260) |

| 6 | Наиболее ликвидные оборотные активы | Наиболее ликвидные оборотные активы = Бухгалтерский баланс (ф. №1, стр. 1250) + Бухгалтерский баланс (ф. №1, стр. 1240) |

| 7 | Краткосрочная дебиторская задолженность | Краткосрочная дебиторская задолженность = Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (товары отгруженные) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (стр. 5510) - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (задолженность участников (учредителей) по взносам в уставный капитал) |

| 8 | Потенциальные оборотные активы к возврату | Потенциальные оборотные активы к возврату = Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (списанная в убыток сумма дебиторской задолженности) + Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (сумма выданных гарантий и поручительств) |

| 9 | Собственные средства | Собственные средства = Бухгалтерский баланс (ф. №1, стр. 1300) + Бухгалтерский баланс (ф. №1, стр. 1530) + Бухгалтерский баланс (ф. №1, стр. 1540) - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (капитальные затраты по арендованному имуществу) - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках (задолженность акционеров (участников) по взносам в уставный капитал) - Бухгалтерский баланс (ф. №1, стр. 1320) |

| 10 | Обязательства должника | Обязательства должника = Бухгалтерский баланс (ф. №1, стр. 1510) + Бухгалтерский баланс (ф. №1, стр. 1520) + Бухгалтерский баланс (ф. №1, стр. 1550) + Бухгалтерский баланс (ф. №1, стр. 1410) + Бухгалтерский баланс (стр. 1450) |

| 11 | Долгосрочные обязательства должника | Долгосрочные обязательства должника = Бухгалтерский баланс (ф. №1, стр. 1410) + Бухгалтерский баланс (стр. 1450) |

| 12 | Текущие обязательства должника | Текущие обязательства должника = Бухгалтерский баланс (ф. №1, стр. 1510) + Бухгалтерский баланс (ф. №1, стр. 1520) + Бухгалтерский баланс (ф. №1, стр. 1550) |

| 13 | Выручка нетто | Выручка нетто = Отчет о финансовых результатах (ф. №2, стр. 2110) |

| 14 | Валовая выручка | Валовая выручка = Главная книга (кредит счета 90, субсчет 1) или с погрешностью отчет о финансовых результатах (ф. №2, стр. 2110) |

| 15 | Среднемесячная выручка | Среднемесячная выручка = Главная книга (кредит счета 90, субсчет 1) или с погрешностью отчет о финансовых результатах (ф. №2, стр. 2110) / Период анализа |

| 16 | Чистая прибыль (убыток) | Чистая прибыль (убыток) = Отчет о финансовых результатах (ф. №2, стр. 2400) |

Анализ хозяйственной, инвестиционной и финансовой деятельности

Следующие этапы анализа финансового состояния должника, в частности требования к анализу хозяйственной, инвестиционной и финансовой деятельности, его положения на товарных и иных рынках,

Требования к анализу активов и пассивов и возможности безубыточной деятельности хозяйствующего субъекта, описаны в Правилах достаточно подробно. Данный факт является несомненным достоинством официальной методики финансовой диагностики должника. Однако, следует отметить, что в Требованиях к анализу активов и пассивов должника должное внимание не уделено таким балансовым статьям, как «Прочие внеоборотные активы», «Прочие оборотные активы», «Прочие обязательства» в составе разд. IV и V бухбаланса соответственно. С высокой степенью вероятности можно говорить о значимости данных статей бухгалтерского баланса, так как указанные статьи включены в расчет показателей, используемых для расчета характеризующих финансово-хозяйственную деятельность должника коэффициентов.

Отмеченные факты позволяют предположить, что принципы, которыми должен руководствоваться арбитражный управляющий при проведении финансового анализа, такие как принцип полноты и принцип достоверности, на практике могут быть реализованы не в полной мере. Так, принцип полноты может быть поставлен под сомнение в результате отсутствия необходимых расчетных показателей для коэффициентного анализа в составе пояснений к бухгалтерскому балансу и отчету о финансовых результатах. Принцип достоверности, в свою очередь, может быть соблюден не в полной мере в силу наличия и не выявления арбитражным управляющим фактов искажения отчетной информации – вуалирования и фальсификации. Таким образом, арбитражному управляющему необходимо будет провести дополнительные процедуры для устранения сомнений в том, что принципы полноты и достоверности соблюдены им в полной мере.

Обобщая все вышесказанное, отметим, что в связи с внесением последних изменений в состав бухгалтерской (финансовой) отчетности и отсутствием соответствующих редакций Постановления Правительства РФ от 25.06.2003 №367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» значительно возрастает роль арбитражного управляющего как аналитика. От того, насколько качественно проведено аналитическое исследование, в частности проанализировано финансовое состояние должника, зависит эффективность и результативность подготовленных арбитражным управляющим предложений.

Список литературы:

Григорьева Т.И. Финансовый анализ для менеджеров: оценка, прогноз: Учебник. 2-е изд., перераб. и доп. М.: Юрайт, 2012.

Карпунина Е.В. Неоднозначный подход к оценке платежеспособности должников // Научные труды Вольного экономического общества России. 2009. Т. 106.

Об утверждении Правил проведения арбитражным управляющим финансового анализа: Постановление Правительства РФ от 25.06.2003 №367.

О формах бухгалтерской отчетности организаций: Приказ Минфина России от 02.07.2010 №66н.

Савицкая Г.В. Экономический анализ: Учебник. 14-е изд., перераб. и доп. М.: ИНФРА-М, 2011.

Чеглакова С.Г. Аналитические возможности бухгалтерской отчетности в оценке финансовой устойчивости // Экономический анализ: теория и практика. 2010. №7.

Чеглакова С.Г., Карпунин А.Ю., Карпунина Е.В. Информационная база анализа финансового состояния в целях прогнозирования вероятности банкротства сельскохозяйственных организаций // Экономика и предпринимательство. 2013. №12-1.

Одним из наиболее важных действий выполняемых временным управляющим является проведение анализа финансового состояния должника.

Анализ финансового состояния должника - это процесс исследования и оценки, результатом которого является вынесение наиболее обоснованных заключений относительно финансового положения организации-должника и построение прогнозов по его изменению.

При проведении финансового анализа изучается финансовое состояние должника на дату проведения анализа, его финансовая, хозяйственная и инвестиционная деятельность, положение на товарных и иных рынках. Основные цели финансового анализа: 1.

Определение стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим; 2.

Определение возможности или невозможности восстановления платежеспособности должника в порядке и в сроки, которые установлены ФЗ «О несостоятельности (банкротстве)» (ст. 70); 3.

Установление оснований целесообразности введения последующих процедур банкротства; 4.

Обнаружение признаков преднамеренного и фиктивного банкротства.

При проведении финансового анализа арбитражный управляющий должен руководствоваться принципами полноты и достоверности, в соответствии с которыми, в документах, содержащих анализ финансового состояния должника, указываются все данные, необходимые для оценки его платежеспособности, а также в ходе финансового анализа используются документально подтвержденные данные и все заключения и выводы основываются на расчетах и реальных фактах. 3

Финансовый анализ проводится на основании4:

а) статистической отчетности, бухгалтерской и налоговой отчетности, регистров бухгалтерского и налогового учета, а также (при наличии) материалов аудиторской проверки и отчетов оценщиков;

б) учредительных документов, протоколов общих собраний участников организации, заседаний совета директоров, реестра акционеров, договоров, планов, смет, калькуляций;

в) положения об учетной политике, в том числе учетной политике для целей налогообложения, рабочего плана счетов бухгалтерского учета, схем документооборота и организационной и производственной структур;

г) отчетности филиалов, дочерних и зависимых хозяйственных обществ, структурных подразделений;

д) материалов налоговых проверок и судебных процессов;

е) нормативных правовых актов, регламентирующих деятельность должника.

Методы проведения анализа финансового состояния должника: 1.

Вертикальный анализ - анализ, основанный на определении отношения каждой балансовой позиции к итоговому показателю; позволяет дать оценку структуре и источникам средств организации-должника; 2.

Горизонтальный анализ - анализ, основанный на изучении динамики изменения показателей; состоит в сопоставлении балансовых позиций за разные отчетные периоды; 3.

Сравнительный анализ - анализ, опирающийся на сравнение однородных показателей как во внутрихозяйственной деятельности должника, так и вне ее (иные юридические лица, отраслевые показатели и др.); 4.

Факторный анализ - анализ, строящийся на оценке влияния различных факторов на изучаемые показатели; 5.

Анализ относительных показателей - анализ, основанный на выявлении взаимосвязи показателей различных форм отчетности путем вычисления их отношений.

В отношении судебных расходов закон установил, что если анализ финансового состояния должника установил недостаточность стоимости имущества должника для их покрытия, кредиторы вправе принять решение о введении процедуры внешнего управления, но только при условии определения источника покрытия судебных расходов. Иначе проголосовавшие за введение внешнего управления кредиторы несут солидарную обязанность по покрытию этих расходов.

То же самое правило действует и в случае, когда за счет определенного кредиторами источника оказалось невозможным покрытие судебных расходов.